A különadók a válság óta a magyar adórendszer szerves részét képezik. Népszerűségüket mi sem bizonyítja jobban, hogy összesített arányuk a központi költségvetés bevételein belül az utóbbi néhány évben meghaladta a társasági adóét is.

E bejegyzésünkben közöljük a tanulmány teljes szövegét, de sajnos a blog sajátosságai miatt a lábjegyzetek és kiemelések sajnos nem publikálhatóak ebben a formában. A tanulmány teljes, hivatkozásokat és kiemeléseket tartalmazó hivatalos változata pdf-ben letölthető a LeitnerLeitner website-járól.

A LeitnerLeitner 2013 nyarán egy tanulmány keretében igyekezett feltérképezni a különadók szerepét Magyarországon. Azóta eltelt két és fél év, és a különadók kérdése talán még aktuálisabb, mint korábban: számuk tovább gyarapodott, az adóteher pedig egyértelműen magasabb lett. Nem változott továbbá, hogy bevezetésüket kellően át nem gondolt jogalkotási folyamat előzi meg.

Friss tanulmányunkban ugyanazokra a kérdésekre keressük a választ, mint a korábbiban:

- Hogyan illeszkednek a különadók a magyar adórendszerbe?

- Milyen előnyei és hátrányai vannak a különadóknak?

- Milyen hatása van a bevezetett különadóknak a vállalkozások beruházási kedvére?

- Ki fizeti a révészt – azaz átterhelik-e a különadókat a végső fogyasztókra, a lakosságra?

Ugyan főként az aktualitásokra és az elmúlt néhány évre koncentrálunk, de igyekszünk teljes képet adni a különadók rendszeréről, így tanulmányunkat azok is nagy haszonnal forgathatják, akik nem olvasták a korábbi kiadást.

1. Mit értünk különadó alatt?

„Papíron”, azaz elnevezését tekintve jelenleg csupán három olyan adónem van hatályban, amelyek nevükben is hordozzák a különadó kifejezést, ezek a

- pénzügyi szervezetek különadója

- hitelintézetek különadója, valamint

- a forgalmazó és a befektetési alap különadója, mely 2015-től hatályos.

Ezeken kívül azonban a hazai adórendszerben számos olyan egyes szektorokat, iparágakat vagy tevékenységeket terhelő adó, illetve adójellegű fizetési kötelezettség, elvonás van jelen, amelyeket tanulmányunkban összefoglalóan különadónak tekintünk. Megközelítésünk szerint minden olyan adónem különadónak tekinthető, amelyek bizonyos szektorokat, iparágakat, tevékenységeket különböztetnek meg adóztatási szempontból.

A fenti definíció alapján 2004-től összesen 16 ilyen adónemet vezettek be, melyből 13 a központi költségvetés, 3 az Egészségbiztosítási Alap bevételét képezi vagy képezte:

A központi költségvetés bevételeit képező adónemek (a bevezetésük sorrendjében) :

- energiaadó

- hitelintézetek járadéka

- energiaellátók jövedelemadója („Robin Hood-adó”)

- pénzügyi szervezetek különadója („bankadó“)

- egyes ágazatokat terhelő különadó („ágazati különadó“) – 2013-ban kivezetve

- hitelintézetek különadója

- távközlési adó („telefonadó“)

- közműadó

- pénzügyi tranzakciós illeték

- biztosítási adó

- reklámadó

- a forgalmazó és a befektetési alap különadója

- dohányipari vállalkozások egészségügyi hozzájárulása („dohányipari eho”) .

Az Egészségbiztosítási Alap bevételeit képező adónemek:

- a gyógyszeripart terhelő adók

- népegészségügyi termékadó („neta“, „chipsadó“, „hamburgeradó“), valamint

- a baleseti adó.

A fenti különadó-definíciónak a reklámadó azonban csak részben felel meg, ugyanis csak annyiban szektorális adó, amennyiben elsődleges kötelezettei főként a médiaszektorból kerülnek ki, de ezen túlmenően a saját célú reklámok és a megrendelőket terhelő potenciális (másodlagos) kötelezettség tekintetében bárki adóalany lehet. Tehát nem egy szektorhoz, hanem inkább reklámtevékenységhez kötött adónem.

Figyelembe véve, hogy az ágazati különadót 2013-ban megszüntették, 2015 végén 15 különadó volt a magyar adórendszerben, vagyis hárommal több, mint 2013-ban volt. Ezek közül főként a központi költségvetés bevételét képező adónemeket vizsgáljuk részletesebben, a többi adónemre csak bizonyos témák esetében térünk ki. Elemzésünkben igyekszünk átfogó képet adni a magyar adórendszer különadóiról, de első sorban az előző tanulmány megjelenése óta eltelt időszak (2013-2015) változásaira koncentrálunk. Részletes elemzésünkhöz a KSH 2016 februárjában elérhető adatait használtuk fel.

2. Különadók az adórendszerben

Mielőtt részletesebben is megvizsgálnánk az egyes különadókat, érdemes összevetni jelentőségüket a magyar költségvetés szempontjából legjelentősebb 3 adónemmel, melyek egyrészt a nemzetközi összehasonlítások alapját képezik, másrészt az országok közti adóverseny fokmérői világszerte. Ezek

- az általános forgalmi adó,

- a személyi jövedelemadó és

- a társasági adó.

Míg 2011 előtt a magyar központi költségvetés bevételeinek kicsit több, mint a fele származott a fenti három „nagy” adónemből, addig az utóbbi néhány évben ez az arány 50% alá csökkent. Noha a belőlük származó adóbevételek összege abszolút értékben 2011-től folyamatosan növekedett (2011: 3.919 milliárd Ft, 2015: 5.523 milliárd Ft), százalékos arányuk, jelentőségük ezzel szemben esett. Míg 2011-ben a költségvetési bevételek 47%-át tették ki, 2014-ben arányuk már csak 42% volt. Ennek oka részben a különadók arányának emelkedése, amiről még szó lesz ebben és a következő fejezetben. A tendencia 2015-ben megfordulni látszik, mivel ekkor a három adónem a központi költségvetés bevételeinek már 46,7%-át tette ki, ami részben bevételeik növekedéséből, részben a különadó-bevételek csökkenéséből ered.

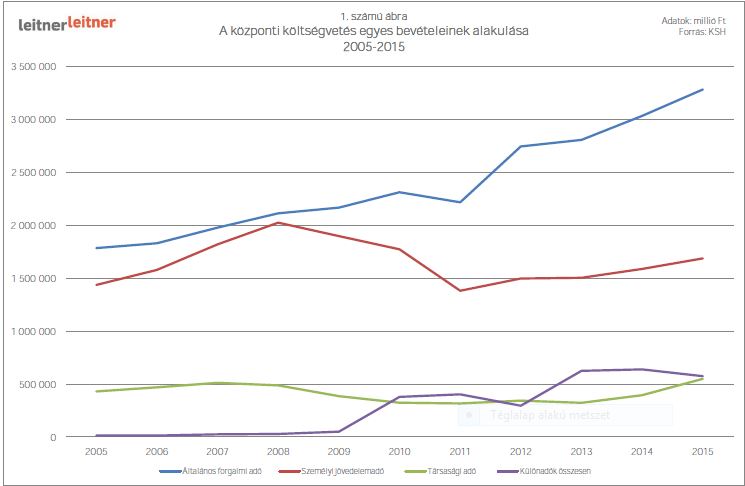

Eközben jelentősen változott a három „nagy adónem” egymáshoz viszonyított aránya is, ami nyomon követhető a LeitnerLeitner által készített grafikonon (lásd 1. számú ábra). A három adónem tekintetében a bevételek a fogyasztási típusú adók felé mozdultak el (áfa), míg ezzel párhuzamosan a jövedelem típusú adókból (személyi jövedelemadó, társasági adó) származó bevételek aránya csökkenő/stagnáló trendet mutat. Ez nem jelenti azonban azt, hogy a jövedelemadókból származó bevételek csökkentek volna. A különbség oka főleg az, hogy az áfabevételek még ezeknél is gyorsabban növekedtek. Ez a trend nem korlátozódik a fenti három adónemre. Az Állami Számvevőszék a költségvetési folyamatok makrogazdasági összefüggéseiről szóló éves elemzése szerint a fogyasztáshoz kapcsolódó központi adóbevételek aránya (pl. áfa) 2011 és 2014 között 54%-ról 58,6%-ra nőtt, míg a vállalkozások és a lakosság befizetései (pl. társasági adó, személyi jövedelemadó) 46%-ról 41,4%-ra csökkentek. Kivételnek számít a 2015-ös év, mert a jövedelemadók jelentősége (a társaságiadó-bevételek ugrásszerű növekedése következtében) némileg ismét emelkedett, melyről még szólunk a fejezetben. Kérdés, hogy ez trendváltást jelent-e, vagy csupán átmeneti erősödést.

Az áfabevételek a vizsgált időszakban szinte folyamatosan növekedő trendet mutatnak, ami 2011-től még hangsúlyosabbá vált. Az áfabevételek 2011-ben 2.219 milliárd Ft-ot tettek ki, 2015-ben pedig már csaknem másfélszer annyit, 3.286 milliárd Ft-ot. A növekedést az áfakulcs fokozatos emelése indította el (2009. július 1-jétől 25%, 2012. január 1-jétől 27%), ami 2015-ben az EU legmagasabb hozzáadottérték-adó kulcsa. A folyamatos növekedés további lehetséges okai az online pénztárgépek üzembe állítása és az adóellenőrzések fokozódó szigora is. Ez utóbbiak, valamint 2015-től a közúti szállítmányozást érintő EKÁER-ellenőrzések a Költségvetési Tanács 2015. szeptemberi elemzése szerint elősegítik a gazdaság kifehéredését, ami kimutatható már a 2015-ös előirányzat időarányos teljesülésében is.

Az emelkedést némileg mérsékelte, hogy az általános kulcs 2009-es évközi emelésével párhuzamosan vezették be a kedvezményes 18%-os, 2010 elejétől pedig az 5%-os adókulcsot. Az érintett termékek körét az elmúlt években fokozatosan bővítették (pl. 2014-2015-ben bizonyos élő állatok és tőkehúsok értékesítése kapcsán, majd 2016-tól a sertéshúst és egyes új lakásokat terhelő áfát is mérsékelték).

Megfigyelhető ugyanakkor, hogy a társasági adóból származó bevételek 2008-tól többnyire csökkenő vagy stagnáló tendenciát mutatnak, és ha van is kisebb mértékű növekedés bizonyos időszakokban, ez csak ideiglenes. A grafikon jól érzékelteti ezen adónemből származó bevételek visszaesését 2008-tól egészen 2011-ig. Egy 2012-es ideiglenes emelkedést leszámítva egészen 2014-ig várni kellett a komolyabb növekedésre. A csökkenés egyik oka, hogy a társasági adó kedvezményes 10% kulcsának alkalmazását fokozatosan kiterjesztették: először feltételes, majd 2010. augusztus 16-val feltételek nélküli – de minimis rendszertől független – 500 millió forint adóalapig történő alkalmazása létrehozta a progresszív társasági adóztatást Magyarországon. Ezt követően a fokozatosan kiépülő adókedvezmények rendszere (pl. látvány-csapatsportok támogatásakor igénybe vehető kedvezmény 2011-től), valamint a társasági adó alternatívájának számító új kisadók választhatósága (KATA, KIVA) is hozzájárult ahhoz, hogy ne emelkedjenek jelentősen a társasági adóbevételek. 2014-ben és 2015-ben azonban fordulópont következett be: a társasági adóból származó bevételek ismét jelentősebb növekedésnek indultak és túlteljesítették az előirányzatokat. A 2015-ös társaságiadó-bevétel (549 milliárd Ft) például meghaladja a 2011-es (317 milliárd Ft) másfélszeresét. Ez annak ellenére igaz, hogy 2015-re csökkenést jósoltak, melynek egyik lehetséges okaként egyes elemzők a devizahiteles elszámolási törvény hatásait nevezték meg.

Kérdés azonban, hogy a kiugróan magas 2015-ös társaságiadó-bevételben megjelennek-e azok a tételek, amelyeket az adózók ugyan a NAV-nak fizetnek be, de amelyek egy részét az adóalanyok rendelkezése szerint az adóhatóság 15 napon belül továbbít egy kedvezményezett szervezet részére egy 2015. január 1-jétől hatályos szabályozás alapján. Mert amennyiben így van, akkor a jövedelemadók előretörése nem is annyira erőteljes, hiszen részben olyan „bevételek” okozzák az emelkedést, melyek nem maradnak a költségvetésben.

A személyijövedelem-adóztatást is több lépcsős, párhuzamos és sok esetben ellentétes hatást kiváltó lépésekből álló átalakítási folyamat jellemezte, aminek eredményeként az személyijövedelemadó-bevételek 2008 és 2011 között mind arányukban, mind abszolút értékben meredeken zuhantak. Ennek oka egyrészt a progresszív adókulcsok csökkentése volt, amit 2011-től felváltott az egykulcsos 16%-os adó , de 2011-ben vezették be a családi kedvezményeket is. Ez után a személyijövedelemadó-bevételek lassú növekedésnek indultak (2013: 1.505, 2014: 1.589 milliárd Ft, 2015: 1.689 milliárd Ft), bár a 2008-as, 2.000 milliárd Ft feletti szintet azóta sem érték el. Az emelkedés magyarázható például a minimálbér adómentességét biztosítani hivatott adójóváírás eltörlésével, a minimálbér folyamatos emelésével, a tervezettnél kevesebb adó-visszaigényléssel (pl. 2013-ban) , de jelentős az adórendszeren kívüli hatások – növekedő foglalkoztatottság, béremelések – ereje is.

Az adóbevételek változása ugyanis nem csupán az adójogi szabályozástól, hanem számtalan más tényezőtől függ, mint például az adóalanyok jogkövető magatartásától, a megadóztatott mutatószám (pl. árbevétel) változásától vagy a foglalkoztatás növekedésétől is.

A fentiekkel párhuzamosan megállapítható a központi költségvetés különadó-bevételeinek (szinte) folyamatos növekedése (pl. 2011: 402 milliárd Ft, 2013: 625 milliárd Ft), mely jól látható a LeitnerLeitner által készített grafikonon (lásd 1. számú ábra). 2015-ben ugyan némi visszaesés következett be (2015: 575 milliárd Ft). Ez főként egyetlen adónem, a pénzügyi tranzakciós illeték bevételcsökkenésének a következménye, másrészt pedig annak „köszönhető”, hogy egyes adónemek esetében az Európai Bizottság megtiltotta a progresszív adókulcsok alkalmazását. A témáról a 3. és a 7. fejezetben részletesebben szólunk.

A különadók és a három „nagy adónem” egymáshoz viszonyított arányát vizsgálva megállapíthatjuk, hogy a különadók csekély számuk miatt 2009-ig nem számítottak jelentős bevételforrásnak, 2010-2012 közt viszont már a társasági adóval nagyjából azonos nagyságrendet képviseltek a költségvetés bevételein belül, 2013-tól pedig szignifikánsan meghaladják azt. 2015-ben a különadó-bevételek kismértékű esése és a társaságiadó-bevételek meredek emelkedése azonban ismét közelítette egymáshoz a két értéket.

Bár az áfához vagy az személyi jövedelemadóhoz képest a különadók összege kisebb jelentőségű, mégis fontos eleme a költségvetésnek. Ráadásul ezeket csak a gazdaság egyes kiválasztott szektorai hivatottak kitermelni, így számukra komoly megterhelést okoznak.

A különadókat a törvényhozás két okból részesítette kiemelt figyelemben. Az egyik ok a pénzügyi-gazdasági válság, ami alapjaiban változtatta meg a gazdasági folyamatokat Magyarországon. A kiesett bevételek pótlására 2010-től kezdődően elsősorban különféle szektorspecifikus különadókat vezettek be. Ez az Állami Számvevőszék 2007-2013. évekre kiterjedő, több különadót érintő vizsgálata alapján csak részben bizonyult sikeresnek. Ugyan a különadók jelentősen hozzájárultak a költségvetési hiány csökkentéséhez, de például a 2009-2011. években a hiánycélt még így sem sikerült tartani. Jelentőségük azonban nem vitatható: csak a pénzügyi tranzakciós illeték 20,9%-kal csökkentette a hiányt 2013-ban, míg az ágazati különadók 21,3%-kal 2012-ben.

A képet árnyalja, hogy a különadókból származó bevételek növekedése részben egybeesett egyes jövedelemadó-bevételek csökkenésével. Az Európai Bizottság 2013-at vizsgáló jelentése szerint például a különadók egyik jelentősége abban rejlik, hogy ellensúlyozták azt a bevételkiesést, amit például a csökkentett társaságiadó-kulcs kiterjesztett alkalmazása és a különböző adókedvezmények okoztak. Vagyis a költségvetés bevételi forrásait tulajdonképpen csak átcsoportosították olyan területekre, amelyek kevésbé függenek a nemzetközi jogszabályoktól.

A különadók bevezetésének másik oka ugyanis alakíthatóságuk rugalmassága – szemben a „hagyományos” adónemekkel. Az általános forgalmi adózás rendszere az Európai Unióban magas fokú harmonizáció alá esik. Az áfa irányelv ugyan szűk keretek között lehetővé teszi a tagállami szintű egyedi részletszabályozást, ám ettől eltérő, további országspecifikus sajátosságok csupán előzetes engedélyeztetési rendszeren keresztül léphetnek életbe. A társaságok és a magánszemélyek jövedelemadói területén az európai harmonizáció ugyan alacsonyabb szintű, a nemzetközi interakciókat azonban itt is irányelvek szabályozzák, az OECD irányította kettős adóztatást kizáró alapelvek pedig szintén korlátozásokat jelentenek a jogalkotásban. A fenti adónemekkel szemben a különadókra általánosan jellemző, hogy rugalmasan alakíthatóak, hamar bevezethetőek, ami emeli népszerűségüket a törvényhozók körében. Ez azonban nem jelenti azt, hogy bizonyos EU-s (pl. versenyjogi) szabályokat ne kelljen betartaniuk a törvényhozóknak (lásd tanulmányunk 7. fejezetét).

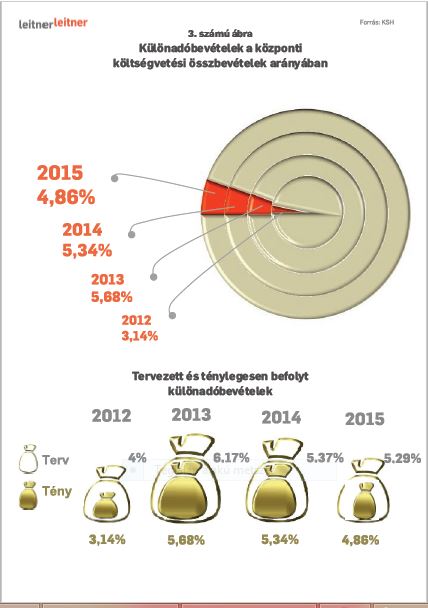

Összefoglalóan elmondható, hogy a különadók sorozatos bevezetése hozzájárult a hagyományos adók háttérbe szorulásához. Míg az egyes különadónemek önmagukban kisebb súllyal jelennek meg, összességében jelentős forrásnak bizonyulnak, és a költségvetés bevételeinek nagyjából 5%-át teszik ki.

3. Különadók elemzése

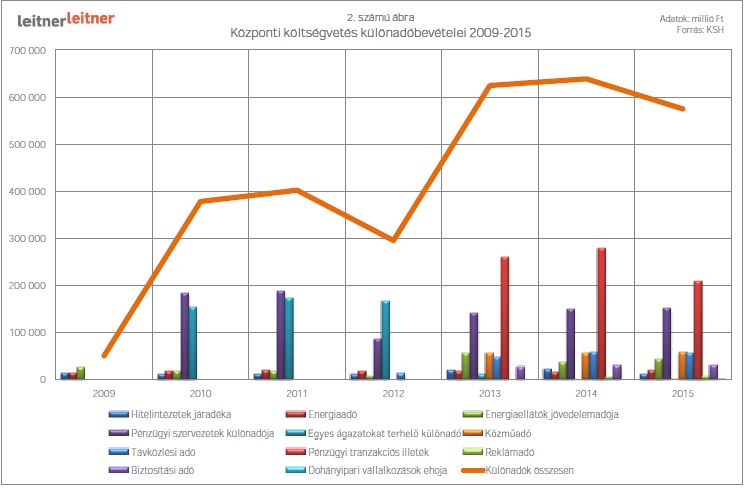

Az egyes, a központi költségvetésbe befolyó különadónemek összesített és egymástól elkülönített bevételeinek a változását szemlélteti a 2. számú ábra a 2009-2015-ös időszakban. Jól látható rajta a különadó-bevételek szinte folyamatos növekedése.

A különadók történetében az egyik legnagyobb ugrás a 2010-ben figyelhető meg, amikor arányuk a központi költségvetési bevételek 0,6%-áról 4,47%-ára nőtt. Ebben jelentős szerepet játszott a pénzügyi szervezetek különadójának és az ágazati különadóknak a bevezetése. A 2012-es ideiglenes visszaesés és az ágazati különadó 2013-as kivezetése ellenére a különadók előretörése később folytatódott. 2013-2015-ben már nagyjából másfélszer annyi bevételt hoztak, mint 2010-ben.

Ha beleszámoljuk az (ábrán nem látható) Egészségbiztosítási Alapba folyó különadó-bevételeket is, a 2009-es összesített különadóteher (94 milliárd Ft) 2010-re csaknem megötszöröződött (429 milliárd Ft). A 2014-es különadóteher (740 milliárd Ft) pedig már a 2009-es szint csaknem nyolcszorosa, és meghaladja a 2010-es szint másfélszeresét.

A különadókból származó bevételek szinte folyamatos növekedésének egyik legfontosabb oka, hogy a magyar adórendszerben egyre több különadó van jelen. Már az előző, 2013-as tanulmányunk is kiemelte, hogy 2009-ben még csupán 4 különadónem (hitelintézetek járadéka, az energiaadó, az energiaellátók jövedelemadója – a „Robin Hood-adó” –, valamint a gyógyszeripart érintő adók) volt hatályban. Ez a szám szinte minden ezt követő évben kibővült legalább két további adónemmel, így 2010-ben már 6 (bankadó, ágazati különadó), 2011-ben 9 (hitelintézetek különadója, népegészségügyi termékadó, baleseti adó), 2012-ben 10 (távközlési adó), 2013-ban pedig az ágazati különadó kivezetésével, ám a közműadó, a biztosítási adó és a pénzügyi tranzakciós illeték bevezetésével 12 különadó volt hatályban. 2014-ben újabb változások történtek, az év közepén, megfelelő előkészítés nélkül lépett hatályba az azóta számtalan módosítást megélt reklámadó. 2015-től a dohányipart terheli egy új egészségügyi hozzájárulás, valamint bevezették a forgalmazó és a befektetési alap új különadóját is.

A kumulált (a 2. ábrán narancsszínnel jelölt) különadó-görbe nagyobb ugrásai lekövetik az újabb különadók fent részletezett bevezetését. Jól látszik például 2010-ben a 334 milliárd Ft-os bevétel növekedést hozó bankadó és ágazati különadó bevezetése, ahogy a három új adónem bevezetése következtében befolyó 341 milliárd Ft-os többletbevétel is 2013-ban, bár ezt mérsékelte az ágazati különadó kivezetése, ami nagyjából 155 milliárd Ft-os csökkenést jelentett. 2014-ben jelentősebb emelkedés már nem következett be, a reklámadó év közepén történő bevezetése nem emelte meg jelentősen a bevételeket. 2015-ben az összesített különadó-bevételek mértéke 2012 óta először csökkent annak ellenére, hogy két új adónemet is bevezettek 2015-től , és hogy a reklámadót már az egész évre vonatkozóan kellett fizetni. Ennek – főként a pénzügyi tranzakciós illeték jogszabályváltozásán és az Európai Bizottság vizsgálatain alapuló – okairól még szólunk a fejezetben.

A különadó-bevételek alakulására kihatással volt továbbá az egyes különadónemekből befolyó összegek változása is. Ez csak részben magyarázható jogszabályváltozásokkal (például bevétel-növekedést eredményező adókulcsnöveléssel), mivel az adóalapot befolyásoló külső, piaci tényezők (pl. forgalom, tranzakciószám) módosulása is szerepet játszott benne.

Mivel az említett külső tényezők változását nehéz kiszámolni és a jogszabályváltozások hatásait sem lehet pontosan megbecsülni, gyakorta eltérés figyelhető meg a ténylegesen befolyt és a tervezett bevételek (előirányzatok) között. Sok esetben a költségvetés túltervezte a különadókból befolyó bevétel nagyságát (lásd ezzel kapcsolatban a 3. számú ábrát). Az alábbiakban néhány példával illusztráljuk állításunkat.

Már említettük, hogy 2013-ban a különadó bevételek meredeken emelkedtek, bár az előirányzattól még így is csaknem 100 milliárd Ft a lemaradás. Az energiaellátók jövedelemadójának bevételei 2012-höz képest szinte a tízszeresére nőttek az adóalanyok körének bővülése, valamint az adómérték emelkedése (8%-ról 31%-ra) következtében. A rezsicsökkentés lehet az egyik magyarázat arra, hogy a bevétel még így is jelentősen elmarad az előirányzattól, mert ez csökkentette a szektor forgalmát. Másrészt viszont a bányajáradékot 2013 áprilisától már le lehetett vonni az adóból.

Jelentős, de a tervezettnél alacsonyabb volt a változás a hitelintézetek járadéka esetében is, ahol a 2013-as előirányzat a 2012-es bevételek négyszereződésével számolt, de az „mindössze” megduplázódott. Az előirányzat elvárásai az árfolyamgát rendszerének korábbitól eltérő elszámolásán alapulnak, de az új rendszert a vártnál kevesebben vették igénybe, vagyis a rögzített árfolyamon történő törlesztés lehetőségével a tervezettnél kevesebb adós ügyfél élt.

Érdekesség, hogy a pénzügyi tranzakciós illeték 2013-as bevétele (260 milliárd Ft) 41 milliárd Ft-tal maradt el az előirányzattól, annak ellenére, hogy 2013. augusztusában pont az eltérés okán megemelték az adókulcsot, és egyszeri pótbefizetési kötelezettséget írtak elő.

A 2014-es tervezésnél a jogalkotó figyelembe vette, hogy az elvárthoz képest rosszabbak a valós adatok, és több adónem esetében kisebb bevétellel számolt, mint 2013 kapcsán tette. A pénzügyi tranzakciós illeték esetében a tényadatok túlteljesítést is mutatnak, de az energiaellátók jövedelemadója esetében alig több mint a (csökkentett) előirányzat fele folyt be a költségvetésbe, ami még a 2013-as tényadatnál is kisebb. Az Állami Számvevőszék első félévre kiterjedő elemzése ugyan számolt a rezsicsökkentés negatív hatásával, de ekkora visszaeséssel nem. A csökkentett előirányzatnak is köszönhető, hogy a terv- és tényadatok közt nem volt markáns különbség.

Ami a 2015-öt illeti: még a 2014-esnél is pesszimistábbak voltak az előrejelzések. A csökkentett előirányzat oka főképp a pénzügyi tranzakciós illetékből származó tervezett bevételkiesés: 71,7 milliárd Ft-tal (26%-al) marad el a 2014-es tényadatoktól, mivel kincstári körben indított tranzakciókra már nem kell ezt a közterhet megfizetni. A tényadatok a pesszimista előrejelzéseket igazolták vissza: a pénzügyi tranzakciós illetékből származó bevételek csökkenését (a prognózisnak megfelelően 70 milliárd Ft) a jobban teljesítő adónemek sem tudták kompenzálni, így a központi költségvetésbe folyó különadó-bevételek a 2014-es 639 milliárd Ft-ról 575 milliárd Ft-ra zuhantak 2015-re.

Megjegyzendő, hogy a 2015 július 30-ig befizetendő dohányipari eho is többletbevételt jelentett volna: az előirányzat szerint csaknem 12 milliárd Ft-ot vártak tőle. A tényadatok szerint azonban alig 540 millió Ft folyt be, melyben szerepet játszhatott, hogy az Európai Bizottság vizsgálata keretében befagyasztották a progresszív kulcsok alkalmazását (lásd még a 7. fejezetet).

Ugyan a reklámadó progresszív kulcsait a törvényalkotó (valószínűleg szintén a Bizottság vizsgálata miatt) megváltoztatta, de ez az előirányzathoz képest nem okozott nagy kiesést. Ennek oka, hogy az új 5,3%-os adókulcs ugyan lényegesen alacsonyabb, mint a régi progresszív adótábla magasabb kulcsai (20-50%), de egyidejűleg a 0% kulcs alkalmazásának felső határa 500 millió Ft-ról 100 millióra zuhant, így jóval több (a korábbiakban mentes) vállalkozás köteles reklámadót fizetni. Mivel a magyar cégek nagy része kis- és középvállalkozás, ez az adófizetők körének jelentős bővülését eredményezhette.

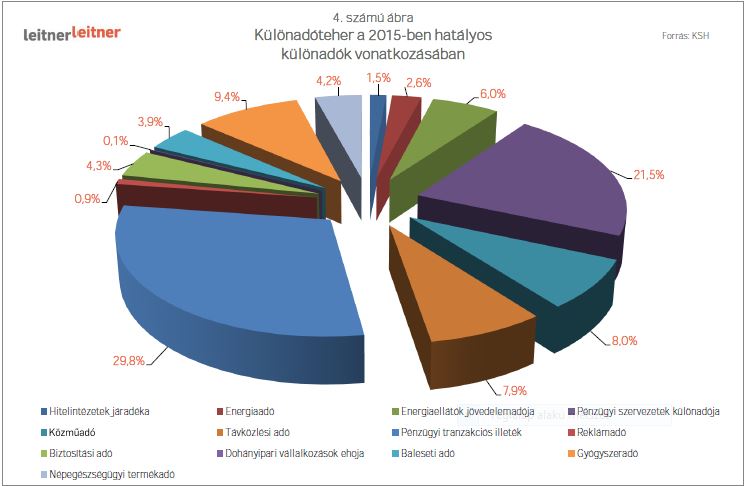

Az egyes különadók adórendszerben képviselt súlya kapcsán érdemes kiemelni, hogy 2015-ben a legjövedelmezőbb különadónemek a pénzügyi szektort terhelték. A pénzügyi tranzakciós illeték és a pénzügyi szervezetek különadója a kumulált – tehát a központi költségvetésbe és az Egészségbiztosítási alapba folyó – különadó-bevétel több, mint felét tették ki (lásd a 4. számú ábrát és a 6. fejezet végét).

A költségvetési lyukak betömésének további jellegzetessége a kedvezmények és növekedő adóterhek párhuzamos bevezetésének gyakorlata, ami tetten érhető az adónemeken belüli változásoknál is. 2013. január 1-jétől a biztosítókat kivették a bankadó hatálya alól, de a biztosítási szektort 2011. novemberétől baleseti adó , 2013. januárja óta pedig a biztosítási adó is terheli.

A különadók számának növekedése kapcsán érdemes kitérni arra is, hogy több adónemet mindössze egy adóév kapcsán vezettek be, majd minden évben „meghosszabbították” hatályukat, ami így az adóteher állandósulásához vezetett. Erre a legjellegzetesebb példa a pénzügyi szervezetek különadója, amelynek hatályát 2010-es bevezetése óta minden egyes adóévben újból meghosszabbították, és az ágazatnak tett ígéretek ellenére sem vezették még ki. Ennek a 2015-ös évközi adóváltozások vetettek véget, amelyek (2016-os hatállyal) kivett minden utalást az érintett adóévre – ez a közteher állandósulására, általános alkalmazhatóságára utal. A helyzetet tovább bonyolította, hogy az adókötelezettséget a 2009-es adóév beszámolója alapján kell(ett) kiszámolni. A költségvetés tervezési lehetőségeit ugyan megkönnyíti, sőt az adóelkerülő stratégiákat is megnehezíti, hogy múltbeli adatokból kell kiszámítani az adókötelezettséget, de kérdéses, hogy mennyire etikus, ha egy üzletileg sikeresebb időszakban elért eredmény alapján kell a terheket egy nehezebb időszakban viselni.

További példa még egy közteher állandósulására a 2015 februárjától hatályos dohányipari eho, ami eredetileg csak a 2014. adóévre vonatkozott, de az évközi adóváltozások során állandó adóteherré vált.

Érdemes még kitérni arra, hogy noha a különadók többsége szektorspecifikus, mégsem forgatják vissza az adott ágazatba. Bevételeik a központi költségvetésbe és nem pedig egy speciális alapba kerülnek, és nincs semmilyen cél megnevezve, amire ezt az összeget fordítani akarnák. Ezt a gyakorlatot már az Európai Bizottság is kifogásolta a telekommunikációs ágazati különadó esetében (lásd 7. fejezet). Az Egészségbiztosítási Alap bevételeit bővítő adónemeken túl egyedül az egészségügyi alrendszerek fejlesztésére fordítandó dohányipari eho jelent ez alól kivételt.

Az adóalanyok a rájuk nehezedő adóteher kigazdálkodása érdekében részben kiadáscsökkentésben gondolkodnak, részben átterhelik az adót a fogyasztókra. Ezt a két stratégiát és azok következményeit az 5. és 6. fejezetben tárgyaljuk.

4. Erőltetett bevezetés és átgondolatlan jogalkotás

Mivel a különadók nagy terhet róhatnak az érintett vállalkozásokra, kritikus kérdés, hogy mennyi idejük van a felkészülésre a bevezetéskor.

A régi államháztartási törvény 2011. szeptember 29-ig kötelező 45 napos bevezetési időt írt elő a fizetési kötelezettségekre, fizetésre kötelezettek körére és a fizetési kötelezettség mértékére vonatkozó törvények kihirdetése és hatálybalépése között (kivéve mérséklés esetén). Ezt a jogalkotók maximálisan kihasználták, sőt több esetben nem is tartották be. A 2011-ben bevezetett népegészségügyi termékadó esetében például a kihirdetés és a hatályba lépés között csupán 44 nap telt el. Később, valószínűleg e sietség hatására a bevezetési határidőt 30 napra csökkentették, amit kihasználva a jogalkotás sebessége fokozódott

A 2012-ben bevezetett távközlési adó esetében a szektornak csupán 32 nap állt rendelkezésére a felkészülésre . Hasonlóan kevés idő telt el a kihirdetés és a hatályba lépés között a forgalmazó és a befektetési alap különadója (36 nap), valamint a közműadó (39 nap) esetében. Kivételek is vannak: a baleseti adónál 134 nap, a pénzügyi tranzakciós illeték esetében 162 nap, a biztosítási adónál pedig 172 nap telt el a jogszabály kihirdetése és hatályba lépése között.

Ráadásul a gyorsan bevezetett adónemek sok esetben nem eléggé átgondoltak. Az Állami Számvevőszék már említett, 2007-2013. éveket érintő vizsgálata szerint 3 különadó esetében (hitelintézetek járadéka, ágazati különadó, pénzügyi tranzakciós illeték) egyáltalán nem mérték fel előzetesen a bevezetés hatásait az érintettek versenyképességére, a foglalkoztatásra, a költségvetésre, és nem vették számba a várható előnyöket, hátrányokat, kockázatokat sem.

Hasonló a helyzet a törvénymódosítások esetében. A vizsgált (nem technikai jellegű) módosításoknál mindössze 4 esetben készült hatásvizsgálati lap, pedig 28 alkalommal lett volna erre szükség a jogszabályi előírások szerint. Ugyan a távközlési adó kapcsán készült utólagos hatásvizsgálat, de jóval több adónem esetében is indokolt lett volna.

Az átgondolatlanság egyik legfontosabb következménye, hogy számtalan olyan probléma merült fel a szakmai egyeztetések és a gyakorlati alkalmazás során, amit folyamatos módosításokkal próbáltak orvosolni. Legjobb példa erre a reklámadó, aminek első változata 2014. június 17-én jelent meg a Magyar Közlönyben és 2014. július 18-án kellett volna hatályba lépnie. A törvényt azonban a két időpont között módosította az Országgyűlés, amit július 15-én hirdettek ki. Ez 2014. augusztus 15-ére tolta a hatályba lépés végleges dátumát. Ettől függetlenül az első adóelőleg-bevallási és -fizetési kötelezettséget már 2014. augusztus 20-ig teljesíteni kellett. A módosítás ellenére számtalan értelmezési nehézség és kérdés merült fel, amiket a NAV információs füzete és szakmai előadásai igyekeztek utólag megválaszolni. A szabályozásban található „hézagokat”, gyakorlatban felbukkanó nehézségeket pedig a későbbi (például 2015. januárban és júliusban hatályba lépett) törvénymódosításokkal korrigálták.

A fentiekben részletezett hatások jelentősen növelték a bizonytalanságot a vállalkozásokban, mivel hirtelen nem várt finanszírozási nehézségek elé állították az őket, ami rontotta a pénzügyi tervezhetőséget. Az értelmezési nehézségeket, szabályozási „hézagokat” tartalmazó jogszabályok pedig csak súlyosbították a helyzetet.

5. Különadók és a beruházások

Már a 2013-as tanulmányunkban kiemeltük, hogy a különadók bevezetése tetten érhető a beruházási kedv csökkenésében is, aminek hosszú távú hatásai a gazdaságra egyelőre bizonytalanok. Több kutatás is alátámasztja ezt az eredményünket. Példaként az Európai Bizottság által évenként elkészített, Magyarországot érintő makrogazdasági elemzést idéznénk. Mind a 2013. áprilisában mind pedig a 2015. júniusában publikált elemzés kiemeli, hogy a csak bizonyos szektorokat terhelő adónemek hozzájárulhattak a beruházások csökkenéséhez. Ennek lehetséges okai az elemzések szerint például a vállalatok (adózás utáni) nyereségének, mint a beruházásokra fordítható összegnek a csökkenése vagy a bizonytalan gazdasági környezetet okozó változások (gyakori jogszabály-módosulások, különadók hirtelen növekvő száma és állandósulása). Ezen felül a plusz adóteher elbátortalaníthatja a külföldi befektetőket, mivel csökkenti Magyarország, mint beruházási helyszín vonzerejét. Ráadásul az, hogy a különadók csak egyes ágazatokat terhelnek, a beruházásokra kifejtett hatásukkal a versenyt is torzítják . A 2013-as elemzés részben a fenti indokokkal magyarázza, hogy a beruházási ráta történelmi mélypontra süllyedt, ami főként a különadókkal érintett szektorokat érinti. Ennek következtében Magyarország 12 helyet zuhant a Világgazdasági Fórum által elkészített Global Competitiveness Report 2012-2013. listáján az előző vizsgált évhez képest (a 48-ról a 60. helyre).

A különadóteher, mint forráselvonás függetlenül attól negatív hatással van a beruházásokra, hogy a cégek saját zsebből gazdálkodják ki az új adóterheket (kiadáscsökkentés árán) vagy a fogyasztókra terhelik azokat (ami viszont az áremelkedés révén csökkentheti a keresletet), így a cégek bevételeit is. (Lásd ezzel kapcsolatban még a következő fejezetet).

A Bizottság azon megállapítását, miszerint a különadók elbizonytalanítják a (sok esetben külföldi) befektetőket, alátámasztják a Német-Magyar Ipari és Kereskedelmi Kamara éves konjunktúrajelentései is. Több jelentés (például a 2012-es vagy a 2015-ös) is kiemeli, hogy Magyarországgal, mint beruházási helyszínnel elégedetlenebb vállalkozások kevésbé készek beruházni hazánkban, mint az elégedettek. A 2015-ös jelentés szerint az adórendszerrel, adóigazgatással elégedett cégek 65%-a tervezi növelni beruházásait, és csak 6%-a csökkentené azt. Ezzel szemben az elégedetlenek csak 23%-ban növelnék a beruházásokat, míg 28%-uk egyenesen csökkentené azokat . Ezen adatok jelentőségét növeli, hogy a 2009-2015. évek jelentései szerint az „Adóterhek” valamint „Adórendszer és –hivatal” a magyar beruházási környezet leginkább kritizált faktorai közé tartoznak. Ebben a 2013-as jelentés szerint az adóhatósági ellenőrzések szigora mellett a sok kis új adónem (különadók) bevezetésének is nagy szerepe van, ami által elmaradt az adórendszer egyszerűsödése, és növekedtek az adóterhek.

A különadók negatív hatása Magyarország, mint befektetési helyszín megítélésére nem csak a különadók által közvetlenül sújtott szektorokra jellemző, mivel egy új különadó bevezetésétől való félelem vagy a bizonytalan magyar adózási környezet híre hatással lehet más iparágakban érdekelt potenciális befektetőkre is.

A beruházások esetleges csökkenése által azonban a különadók bevezetésének egyik kormányzati célja – a költségvetési hiány csökkentése – is veszélybe került. Az új vagy megnövelt adók eredményeként elmaradó beruházások visszafogják a növekedést, így az adókból várt bevételek elmaradhatnak a várakozásoktól. Az Európai Bizottság 2014-es adózási témájú jelentése például az energiaellátók jövedelemadója kapcsán úgy fogalmaz, hogy a magyar energiaszektort gyakorlatilag egy 50%-os társaságiadó-kulcs terheli . Valószínűleg a különadók fent felsorolt negatív hatásának is betudható, hogy a Bizottság a már idézett 2015-ös elemzésében kiemelten javasolja Magyarországnak az ágazat specifikus adónemek kivezetését.

6. Ki viseli a terheket?

A kormányzati kommunikáció több esetben kiemelte, hogy bizonyos különadók a bankok és a prosperáló gazdasági szereplők (például a „multik”) megadóztatásának eszközei. Érdemes megvizsgálni, hogy mennyire ért célt ez az adóztatási stratégia, és hogy a különadók terheit valóban a tényleges adóalanyok viselik-e?

A tárgyalt különadók közül kizárólag a baleseti adó esetében igaz, hogy a vállalatok (biztosítók) mindössze adóbeszedésre kötelezettek, az adónem valójában az üzemben tartókat terheli, akik magánszemélyek is lehetnek. Az összes többi adónem esetében az adóalanyok javarészt vagy kizárólag gazdasági társaságok, vállalkozások. Feltételezhető azonban, hogy ez utóbbiak – piaci stratégiájuk részeként – beépítik értékesített termékeik, nyújtott szolgáltatásaik árába a különadók okozta többletterhet, a nap végén legalább részben ezeket is a fogyasztók fizetik meg.

Már egy 2010-es, 24 magyar bank kondícióit érintő kutatás is megállapította, hogy a bankadó bevezetése egybeesett a hitelek kezelési költségének, folyósítási díjának, a számlavezetési, valamint átutalási díjaknak a szokottnál nagyobb mértékű emelésével.

Hasonló következményekkel járt a pénzügyi tranzakciós illeték bevezetése. Az MNB 2014. márciusi szemléjében megjelent elemzés szerint a 11 legnagyobb hitelintézet több lépésben áthárította az ügyfelekre a tranzakciós illetéket mind a különadó bevezetésekor, mind a kulcsok megemelésekor. Ez részben a tranzakciókhoz kapcsolódó költségek (készpénzfelvétel, átutalás, bankkártyás fizetés), részben a bankkártyák díjainak emelése által történt. Sőt, a vizsgált 2012. december és 2013. október közötti időszakban a díjemelések mértéke egyes bankoknál meghaladta a tranzakciós illeték miatt indokolható szintet, ami főként a természetes személyeket érintette – a vállalati ügyfelekre történő átterhelés nem haladta meg az illeték mértékét . A több esetben jogtalan áthárítás nem maradt szankciók nélkül. A PSZÁF szóvivője egy interjúban kiemelte, hogy 2013. augusztusáig több banknak összesen 300 millió forintot kellett visszafizetni az ügyfeleknek, de hangsúlyozta azt is, hogy törvényes keretek között az áthárítás jogszerű.

Talán a fentiek is közrejátszottak abban, hogy a jogalkotó 2013-ban törvényi szinten kötelezte a pénzintézeteket arra, hogy biztosítsák ügyfeleik számára (azok nyilatkozata esetén) a havi kétszeri, összesen legfeljebb 150.000 Ft-ig terjedő díj- és költségmentes készpénzfelvételt.

Az áthárításból eredő áremelkedés egyik potenciális következménye a fogyasztás csökkenése. A tranzakciós illeték esetében ez azt jelentette, hogy bevezetése óta a lakossági bankszámlák száma 340 ezerrel csökkent, ami 2014 szeptemberéig vizsgálva négyéves mélypontnak számít. Ez a problémakör nem csak Magyarországot érinti. 2014 júliusában tették közzé egy, az Európai Bizottság megbízásából készült vizsgálat eredményeit az élelmiszeripart terhelő (nem harmonizált) (külön)adókról, ami alapján a plusz adóterhek megváltoztatják a fogyasztási szokásokat és negatív hatással lehetnek a szektor versenyképességére.

A különadók hatására kialakuló áremelkedésnek nem csupán a fogyasztók látják kárát, mivel a fogyasztás csökkenése, az adott szektor forgalmának romlása végső soron a gazdaság zsugorodása irányába hat. A bankok „áremelésének” a következménye lehet a felvett hitelek mértékének csökkenése, ami viszont már olyan szektorokban is éreztetheti hatását, melyeket nem terhel különadó. Az Európai Bizottság már említett 2013-as makrogazdasági elemzése is kiemeli, hogy a hitelezési feltételek szigorodásához és a vállalati hitelek ebből eredő csökkenéséhez hozzájárultak a pénzügyi szektort terhelő különadók. Ez pedig kihatással van a beruházási hajlandóságra is. (lásd az előző fejezetet).

A fenti példákat leszámítva a különadók fogyasztói árakba történő beépítését meglehetősen nehéz igazolni, hiszen a számlákon közvetlenül nem jelenik meg külön tételként. A népegészségügyi termékadó egyik előírásaként az értékesítőknek (pl. diszkontoknak) fel kell tüntetni minden egyes számlán vagy blokkon, hogy a kötelezettség az eladót terheli. Ez azonban még nem jelenti azt, hogy az érintett termékek árába a kötelezettek (legalább részben) nem kalkulálták bele az adóteher okozta többletköltséget. Megjegyeznénk, hogy az árak emelkedése (vagy a kedvezmények megvonása) önmagában nem elegendő bizonyíték, hisz annak számtalan egyéb oka is lehet.

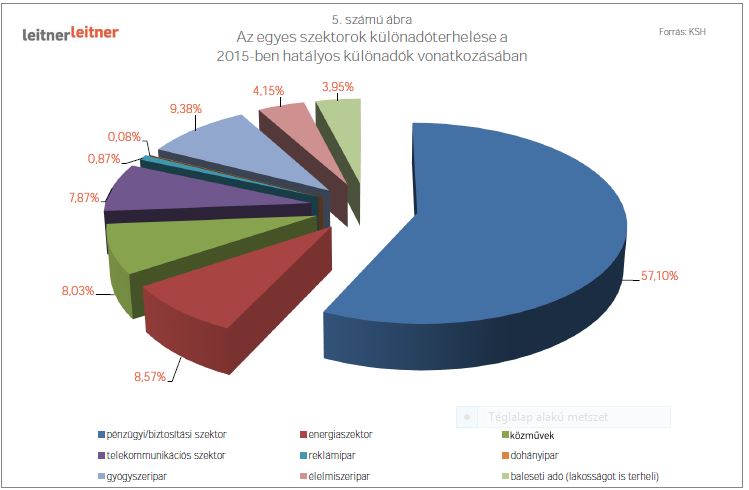

Érdemes még kitérni arra is, hogy az adóalanyi kört tekintve mely ágazatokat terhelik a különadók. Már a 2013-as tanulmányunkban is kiemeltük, hogy a szektorspecifikus adónemek főként a banki/biztosítási szektort és az energiaszektort terhelik. Vizsgálatunk szerint ez továbbra is így van, mindössze ezeket a szektorokat terheli egynél több különadónem. Az ágazatok különadó terhelését 2015-ben az 5. számú ábra és részletesebben az alábbi táblázat foglalja össze:

|

Érintett szektor |

Külön-adók száma |

Külön-adó-teher (milliárd Ft) |

Külön-adó-teher (%) |

|

pénzügyi/biztosítási szektor |

6 |

397,4 |

57,1% |

|

energiaszektor |

2 |

59,7 |

8,6% |

|

közművek |

1 |

55,9 |

8,0% |

|

telekommunikációs ágazat |

1 |

54,8 |

7,9% |

|

reklámipar |

1 |

6,1 |

0,9% |

|

dohányipar |

1 |

0,5 |

0,08% |

|

gyógyszeripar |

1 |

65,2 |

9,4% |

|

élelmiszeripar (neta) |

1 |

28,9 |

4,1% |

|

baleseti adó |

1 |

27,5 |

4,0% |

|

Összesen |

15 |

696 |

100% |

A pénzügyi és biztosítási szektor túlterheltsége nem csak a különadónemek aránytalanul magas számában mutatkozik meg (15-ból 6). 2015-ben az összes – tehát nem csak a központi költségvetésbe befolyó - különadóteher (696 milliárd Ft) 57%-a ezt az ágazatot terhelte, míg a második helyen – messze lemaradva – az energiaszektor, a közművek, a telekommunikációs ágazat és a gyógyszeripar áll „mindössze” 7-9%-os terheléssel.

7. Különadók az Európai Unió vizsgálatának kereszttüzében

Az Európai Bizottság az elmúlt években többször vizsgálta, hogy az egyes különadók ütköznek-e az EU jogszabályaival.

Már a 2013-as tanulmányunkban kiemeltük, hogy a Bizottság 2011. márciusában kötelezettségszegési eljárást indított Magyarország ellen a távközlési szektort terhelő ágazati különadóval kapcsolatban. A Bizottság érvelése alapján az említett különadó ellentmond a szektorra vonatkozó EU-s szabályozásnak (2002/20/EK Engedélyezési irányelv), amely kimondja, hogy a telekommunikációs szektorra kivetett különadóból befolyt bevétel csak meghatározott célokra (pl. az ágazati szabályozás során felvetődő költségek fedezetére) használható fel. Az ágazati különadók kivezetése végül megoldotta a kérdést.

A Bizottság által indított további eljárások illetve vizsgálatok két főbb csoportba sorolhatóak. Az első csoportba az az eljárás tartozik, melynek keretében a Bizottság a külföldi vállalkozások diszkriminációját kifogásolta a magyar versenytársak előnyére. A távközlési tevékenységet valamint a bolti kiskereskedelmi tevékenységet terhelő ágazati különadót érintő 2012-es eljárásban hangsúlyozták a magyar piac azon sajátosságát, hogy a magyar vállalkozások jellemzően kisebbek, mint külföldi tulajdonú versenytársaik. Ez utóbbiakat így – magasabb árbevételük miatt – aránytalanul magas különadóteher sújtotta a progresszív adózás következtében. Ennek következtében a Bizottság felszólította Magyarországot, hogy két hónapon belül módosítsa a jogszabályt. Az ágazati különadók kivezetése végül ezt a kérdést is megoldotta.

A Bizottság vizsgálatainak másik csoportjába olyan esetek tartoznak, amikor nem a külföldi vállalkozások diszkriminációja, hanem bizonyos piaci szereplőknek nyújtott indokolatlan versenyelőnyök megléte áll a középpontban. Két, 2015-ben indított – máig lezáratlan - részletes vizsgálat azt a kérdést teszi fel, hogy az iparági sajátosságok indokolttá teszik-e a progresszív adókulcs alkalmazását az élelmiszerlánc-felügyeleti díj és a dohányipari vállalkozások egészségügyi hozzájárulása kapcsán. Míg a felügyeleti díj 2015. januártól hatályos progresszív adókulcsa csupán bizonyos adóalanyokat (a napi fogyasztási cikket értékesítő üzleteket) érint, addig a 2015-től hatályos dohányipari eho esetében minden adóalanyra kiterjed a progresszív adóztatás. A Bizottság szerint aggályos, hogy szabálytalan versenyelőnyhöz jutnak a kisebb árbevételű cégek. Amíg a vizsgálatok nem zárulnak le, és Magyarország nem nyújt kielégítő indoklást, addig a Bizottság mindkét esetben megtiltotta a progresszív adókulcs alkalmazását . Varga Mihály nemzetgazdasági miniszter szerint a döntés 35-40 milliárd Ft kiesést jelent a költségvetésből . A tényadatok szerint csak a dohányipari eho esetében 11 milliárd Ft a kiesés (lásd még a 3. fejezetet).

A kormány különféle módon reagált a brüsszeli szigorra. Egyrészt 2015. októberében az Európai Bírósághoz fordult, hogy semmisítse meg a Bizottság tiltó rendelkezéseit . Emellett – a kritizált dohányipari eho alternatívájaként - egy új dohányipari különadó bevezetését vetette fel, mellyel szemben még a Bizottság sem emelt érdemi kifogást . Ami a törvényi szabályozást illeti: 2015. december 27-étől kivezették a felügyeleti díj progresszív kulcsait, ami egyúttal az 500 millió forintnál kisebb adóalapú üzletek mentességét is megszüntette. A dohányipari eho esetében a progresszív adóztatás máig hatályban maradt, noha nem alkalmazzák.

Megjegyzendő, hogy ugyanezt kifogásolta egy reklámadót érintő részletes vizsgálat is, amit 2015. márciusában indítottak. Talán a Bizottság vizsgálatának is betudható, hogy 2015. júliusától megváltoztak a reklámadó elsődleges kötelezettjeit terhelő kulcsai . A jogalkotó jelentősen módosította a progresszív adótáblát és 100 millió Ft-ig terjedő adóalaprészig mentesíti a vállalkozásokat, míg az e feletti adóalaprészt 5,3% reklámadó terheli. A jogalkotó az új adókulcsok alkalmazását visszamenőleg, a 2014 vonatkozásában is lehetővé tette.

Kiemelnénk, hogy a fenti esetekben a Bizottság sosem az adott különadó létét, Magyarország egyes szektorok megadóztatására irányuló jogát vagy a maximális adókulcs mértékét kifogásolta. Pusztán azt vizsgálta (vizsgálja), hogy az adott különadó sért-e valamilyen EU-s (versenyjogi vagy állami támogatást érintő) szabályt azáltal, hogy bizonyos vállalkozásoknak aránytalanul nagyobb adóterhet kell viselniük, amit nem feltétlenül lehet objektív indokokkal alátámasztani.

8. Európai kitekintés

Tanulmányunk 2. fejezetében már kiemeltük, hogy az elmúlt években – a 2015-ös év kivételével - a fogyasztást terhelő adók egyre inkább előtérbe kerültek a jövedelemadókkal szemben. Legújabb vizsgálatunk alapján az Európai Unió átlagát tekintve ez a trend némileg másként alakult, mint hazánkban. Az Európai Bizottság 2014-es jelentése 2012-vel bezárólag dolgozza fel az Eurostat statisztikáit. Eszerint a fogyasztást terhelő adóbevételek (súlyozott) átlaga az összes adóbevétel tükrében a huszonnyolc EU tagállam esetében lassan növekedett az elmúlt években, de 2012-ben egy kisebb csökkenés volt érezhető (2009: 28%, 2011: 28,9%, 2012: 28,5%). Magyarország ekkor az ötödik legmagasabb aránnyal „büszkélkedhetett” az EU-ban .

Az Eurostat legfrissebb statisztikái némileg más felosztást alkalmazva már tartalmazzák többek közt a 2013-as adatokat is, és szintén alátámasztják következtetésünket. Eszerint a termelési és importadók (melyek magukban foglalják az áfát és több fogyasztási adót is) súlyozott átlaga az összes adóbevétel tükrében enyhe csökkenésnek indult 2013-ra (2009: 32,6%, 2011: 33,6%, 2013-ban 33,5%). Kérdéses, hogy vajon átmeneti esésről vagy tartós trendváltozásról van-e szó.

A kezdeti emelkedő tendencia oka lehet például az áfakulcsok emelkedése, az adóalapok szélesítése, illetve a növekvő belső kereslet egyaránt. Főszabály szerinti áfakulcs-emelést 2008 és 2014 között 20 tagállam hajtott végre . Ennek eredményeként az EU átlag áfakulcsa a 2008-as 19,5%-ról 21,6%-ra emelkedett 2015-re .

A jövedelemadók esetében fordított trend érezhető. Az arányuk az összes adóbevételen belül a válság következtében ugyan csökkent, de 2010-2011 óta ismét töretlen növekedést mutat, bár a válság előtti szintet még nem éri el (2010: 29,5%, 2011: 29,6%, 2013: 30%). Érdekes módon ez különösen a személyi jövedelemadó-jellegű bevételek esetében hangsúlyos az utóbbi években, a társaságokat terhelő jövedelemadók bevételei esetén 2011-től inkább egy csekély visszaesés volt tapasztalható. Ennek az is lehet az oka, hogy a tagállamok nagy része folyamatosan csökkenti a társaságiadó-kulcsait, így kívánnak javítani a pozíciójukon az államok közti adóversenyben. Az EU átlag társaságiadó-kulcsa a 2008-as 23,8%-os mértékről 2015-re 22,8%-ra csökkent

Ugyanakkor az egyes adónemek aránya az összbevételből számtalan tényező függvénye: nagymértékben függ az adott ország adórendszerének sajátosságaitól, és egy magas százalékos arány éppúgy lehet a magas adókulcs következménye, mint egy széles adóalanyi köré.

Ami az egyes különadókat illeti: az EU tagállamok – hasonlóan Magyarországhoz – ugyancsak több különadó típusú adónemet vezettek be a válság hatására, illetve emelték a már korábban hatályban lévő különadók mértékeit bizonyos szektorokban. Tekintettel arra, hogy Magyarországon különadókkal leginkább a pénzügyi/biztosítási szektor terhelt, vizsgálatunk során főként erre koncentrálunk. Bár Magyarország élen járt a bankadó bevezetését tekintve, nem mi voltunk az elsők. Kovács Levente 2012-es tanulmánya szerint összesen 17 EU tagállam vezetett be bankadót (javarészt 2010-2012 közt), és több országban már jóval a válság előtt is léteztek banki különadók: Belgiumban 1997-ben, az Egyesült Királyságban 1984-ben, Görögországban 1975-ben vezettek be csak a bankszektort terhelő adónemet és/vagy illetéket.

Komoly különbség mutatkozik azonban a „bankadó” mindenkori megvalósításában. 15 ország mérlegtételek alapján számította a különadót, 3 tagállam a pénzügyi intézmények eredménye, illetve bizonyos javadalmazások alapján vetett ki ilyen közterhet, míg 3 országban egyfajta tranzakciós adót alkalmaznak. Van olyan tagállam is, ami ezek közül többet is bevezetett, Franciaországban pedig mindhárom típust alkalmazzák. Érdekesség, hogy 3 tagállam (Franciaország, Hollandia, Olaszország) vezetett be olyan különadót 2010-től vagy az után, amely a pénzügyi szektorban kifizetett, magas összegű bónuszokat terheli.

A pénzügyi szektor adóztatásának összehasonlítását árnyalja továbbá az is, hogy a befolyt adó a központi költségvetés bevételét képezi-e, vagy elkülönült alapba kerül. Míg hazánkban, az európai trendnek megfelelően, a banki szektor adói a központi költségvetést gazdagítják, addig 2012-ben Németországban, Olaszországban, Svédországban, Cipruson, Szlovéniában, Szlovákiában és Lettországban egyes bankadók részben vagy egészben egy speciális pénzügyi stabilizációs alapba folytak be. A francia bónuszadó bevétele pedig egy speciális banki innovációt segítő alapot képezett.

A bankadó azonban nem csupán tagállami szinten jelentkező elképzelés, az Európai Bizottságnál is napirenden volt a téma. 2011 szeptemberében a Bizottság közzétett egy tervezetet a tranzakciós adót bevezető európai uniós direktíva kapcsán . Az eredeti tervek egy minden tagállamra kiterjedő, egységes adókulcsot alkalmazó adónemet mutattak be és annak 2013. végéig a nemzeti jogszabályokba történő foglalását szorgalmazták. Ez azonban több szinten megosztotta – és meg is osztja - a tagállamokat, ideértve az adónem hatásait és számtalan gyakorlati kérdést (pl. hogy az „EU-bankadó” az EU költségvetésébe kerüljön-e).

Az esetleges bevezetés határideje folyamatosan kitolódott, és jelenleg is egyeztetési fázisban van. 2015. szeptemberében 11 tagállam pénzügyminisztere tárgyalt a témában és a tervek szerint a bevezetés 2017-nél korábban biztosan nem következik be.

A bankszektor mellett az energiaszektort terhelő adónemekre is találunk példákat. A 28 EU-tag 2012-es súlyozott átlagában az energiát terhelő adók („environmental taxes – energy”) az összesített adóbevételek 4,6%-át tették ki. Példa ilyen adónemre a német nukleáris különadó, ami a hasadóanyagok felhasználása kapcsán az atomerőművek üzemeltetőire kivetett adónem és bevétele azokat a kiadásokat hivatott fedezni, amik a német központi költségvetést terhelik egy nukleáris hulladéklerakóként használandó bányatelep rehabilitációja miatt . Ez utóbbit is vizsgálta az Európai Unió Bírósága, ám végül 2015. júniusában úgy találta, hogy alkalmazása nem ellentétes az EU-szabályokkal.

Akadnak olyan szektorspecifikus adónemek is, amelyek nem találhatóak meg a magyar adórendszerben. Ilyen például a brit Air passenger duty, ami az Egyesült Királyság repülőtereiről induló légi személyszállítást adóztatja meg az utasszámot alapul véve.

Európán kívül is vezettek be különadókat: a telekommunikációs szektort megadóztató magyar ágazati különadóhoz hasonló adókat találunk az Egyesült Államok több államában is, pl. Illinois vagy Tennessee , bár ez utóbbi a televíziós műsorszolgáltatókat is terheli. A magyar reklámadóhoz mérhető, a reklámügynökségeket megadóztató különadót India is bevezetett.

Összességében elmondható, hogy az EU tagállamok ugyancsak több különadó típusú adónemet vezettek be a válság hatására, és több országban már jóval a válság előtt is léteztek különadók – akár Európán kívül is. Ugyan nem állnak rendelkezésre részletes összehasonlító elemzések, de talán túlzás nélkül állíthatjuk, hogy különadók szempontjából a magyar adórendszer mutatja az egyik legváltozatosabb képet Európában.

9. Összegzés

A fentieket összegezve megállapíthatjuk, hogy az elmúlt években a különadók térhódítása folytatódott és egyre inkább beépültek a magyar adórendszerbe. Számuk évről évre nőtt, és a belőlük származó bevételek csaknem minden évben emelkedtek, melyek összesítve 2010 óta (egy kivétellel) minden évben meghaladták a társasági adóból származókat. Népszerűségüket mi sem bizonyítja jobban, hogy több olyan adónem is akad, amelyeket ideiglenes, egy vagy néhány évig hatályos köztehernek szántak, de aztán állandó részeivé váltak a magyar adórendszernek. A drasztikus bevétel-növekedés legfőbb oka a különadók számának folyamatos bővülése. A befolyó összegek alakulására gyakorolt hatásuk tekintetében nem elhanyagolható továbbá a jogszabály-módosítások és a külső, piaci tényezők szerepe sem.

A különadók térnyerése szempontjából 2015 kivételt jelentett, melynek oka főként a pénzügyi tranzakciós illeték bevételeinek jogszabályváltozáson alapuló csökkenése volt. Hasonlóan fékező hatással bírtak még az EU Bizottság vizsgálatai, melynek több adónem esetében megtiltották a progresszív adótábla alkalmazását. Még korai lenne azonban arról következtetéseket levonni, hogy ez egy tartósan csökkenő trend előszele vagy csupán átmeneti megtorpanás.

A különadók a kormányzat számára „kényelmes” alternatívát jelentenek a „hagyományos” adónemekkel szemben, mivel bevezetésük nem ütközik olyan erős EU-harmonizációs kötelezettségbe és kontrollba, mint például az áfa esetében az irányelvi szabályozás. Ettől függetlenül a magyar törvényalkotóknak bizonyos EU-s rendelkezéseket még így is figyelembe kell venniük, különben fennáll a veszélye, hogy az Európai Bizottság kötelezettségszegési eljárást indít az EU-s versenyjogi szabályok megsértése miatt, vagy megvizsgálja, hogy az adott adójogi szabályozás átminősíthető-e tiltott állami támogatássá.

A különadók elterjedése mindazonáltal komoly problémákat is felvet. Az érintett adóalanyok számára többlettehernek számít, amit valahogyan ki kell gazdálkodniuk. A költségmegtakarítás a beruházások csökkenéséhez vezethet, ami a gazdasági növekedésük és így a jövőbeli bevételeik rovására mehet. Ez azonban kihatással van a megfizetett (jövedelem)adóik mértékére is. Az adóalanyok másik lehetséges stratégiája a különadók átterhelése a fogyasztókra, ami ugyan (látszólag) megoldja a problémát, de visszafogja a fogyasztási kedvet, és végső soron ugyanúgy csökkentheti a vállalatok nyereségét, a szektor versenyképességét, mintha maguk viselnék a különadó terhét. Akár a különadók kigazdálkodását, akár azok átterhelését választják az adóalanyok, fennáll a veszélye, hogy negatívan hat majd a növekedésükre.

Ez a jelenség ráadásul nem csupán a különadók által közvetlenül érintett szektorokban érvényesülhet, hanem az adók tovagyűrűző hatásai miatt más ágazatokban is. Ezt csupán fokozza a gyors bevezetéssel keltett kiszámíthatatlanság érzete, az előre nem tervezett finanszírozási és az átgondolatlan jogalkotás következményeként fellépő értelmezési nehézségek. A bizonytalan adórendszer híre a külföldi befektetőket is elriaszthatja, ami nehezen számszerűsíthető károkat is okozhat az ország versenyképessége szempontjából. A fentiek következményeként a kormányzat bevételei ugyan rövidtávon nőnek, hosszabb távon azonban akár káros következményekkel is járhatnak a különadók.

Feltételezve, hogy a problémás pontok ellenére a kormány ragaszkodik a különadók jelentette többletbevételekhez , és nem kívánja kivezetni ezen adónemeket (vagy legalábbis nem mindet), érdemes azon elgondolkodni, hogyan lehetne hosszabb távon fenntarthatóvá tenni a különadók rendszerét. Ilyen módszer lehetne a szektorok közti különadó-terhelés különbségének a csökkentése, a terhek egységesebb elosztása, mivel a vállalatokat sújtó többszörös adóterhelés (pl.: pénzügyi és energiaszektor) hosszú távon komoly károkat okozhat. A bizonytalan, beruházókat elriasztó gazdasági környezet elleni legfontosabb lépés lehetne az érintettekkel történő előzetes és rendszeres egyeztetés, valamint az adónemmel kapcsolatos hatások alapos (felül)vizsgálata. Egy új különadó bevezetése, illetve megszüntetése kapcsán érdemes végiggondolni a hosszú távú direkt és indirekt következményeket, a tovagyűrűző gazdasági és társadalmi hatásokat, továbbá azt, hogy az adott adónem hogyan illeszkedik az adórendszerbe. Tekintve, hogy az EU egyes tagállamai ugyancsak több különadó típusú adónemet vezettek be (részben a válság hatására), hasznos lenne elemezni az ottani tapasztalatokat és megfontolás tárgyává tenni a „best practices” hazai adórendszerben történő alkalmazhatóságát is.