BEPS elleni akciótervről szóló cikksorozatunk második részében az akcióterv 15 lépéséből azokat emeljük ki, melyeknek kihirdetési dátuma 2014 szeptembere.

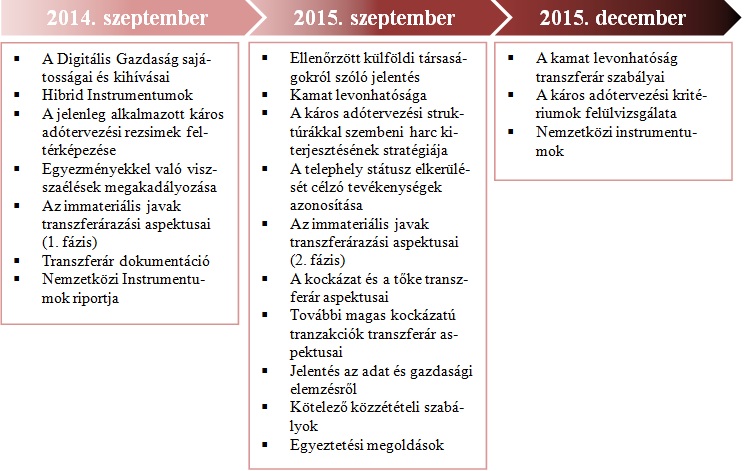

A BEPS tehát azokra az esetekre koncentrál, ahol nemhogy a kettős adóztatás veszélye nem áll fenn, hanem sokszor még az egyszeres adóztatás sem alakul ki. Az olyan praktikákra figyelnek, amelyek az adóköteles jövedelmet mesterséges módon képesek az azt eredményező tevékenységtől elszakítani, és a profitot más országokba transzferálni. Harcol azok ellen a helyzetek ellen, ahol a két vagy több ország összekapcsolásával adóelőnyt szereznek a kevés jelenléttel vagy jelenlét nélkül működő társaságok (valós iroda, tárgyi eszközök és alkalmazottak nélkül). Az akcióterv 15 lépésből áll, melyekhez az alábbi táblázatban látható ambiciózus határidőket rendelték.

A digitális gazdaság kihívásai

A digitális gazdaság szereplői olyan cégek, amelyek fizikailag jellemzően nincsenek jelen a működésük országaiban, hiszen tevékenységüket elsősorban a digitális valóság színterén, azaz az interneten végzik (pl. e-kereskedelem). A mai nemzetközi adórendszer nincs felkészülve az ilyen cégek adóztatására. A jelenlegi szabályok ugyanis nem tartalmaznak rendelkezéseket a digitális jelenlétre, azaz pl. az OECD Modellegyezményre épülő nemzetközi megállapodások nem keletkeztetnek telephelyet, amely az adott államban való adóztatást lehetővé tennék (OECD ME 5. cikk). Hiszen az OECD ME 7. cikk (1) bekezdése szerint, a vállalkozási nyereség csak az illetőség, a székhely országában adóztatható, kivéve a telephelynek betudható nyereséget, amely a telephely országában adózik. Nincsenek szabályok a jövedelem forrásának meghatározására sem, és problémás a piacképes helyszín-specifikus adatok létrejöttével járó értékek országok közötti allokációja, valamint azok adóztatása is. A közvetlen adókon kívül, a közvetett indirekt adók (pl. általános forgalmi adó) hatékony begyűjtése sem megoldott.

A témával kapcsolatos munkaanyag (Address the Tax Challanges of the Digital Economy, Public Discussion Draft, OECD) 2014. március 24-én látott napvilágot, melyre 2014. április 14-ig fogadták a nyilvánosság észrevételeit, a konzultáció 2014. április 23-án kezdődött.

A hibrid összeférhetetlenségi megállapodások hatásainak semlegesítése

A hibrid cégek és eszközök kiaknázzák két ország adórendszerében rejlő különbségeket, és ezáltal torzítják az adózásukat. Az általuk okozott összeférhetetlenség hatására előfordulhat, hogy ugyanaz a kifizetés kétszeresen is levonhatóvá válik, vagy éppen az egyik országban mentesített jövedelmet a másik országban le lehet vonni az adóalapból. Olyan cégformákra lehet például gondolni, amelyeket adózási szempontból különbözőképpen ítélnek meg a különböző országok pl. a személyegyesítő társaságok úgynevezett partnershipek egyes országokban társasági adó alanynak minősülnek (pl. magyar Bt.), másokban pedig átlátható alanyoknak, melyek önmagukban, a társaság szintjén nem adóztathatóak, csak a mögöttük álló tulajdonosok szintjén (pl. osztrák KG). Amennyiben az érintett országok nincsenek felkészülve erre az eltérésre, úgy az ilyen cégek jövedelme adózatlan maradhat, hiszen mindkét érintett ország feltételezheti, hogy a másik adóztatja azt.

Hibrid eszközök kapcsán pedig gondoljunk a korábbi blogbejegyzésünkben már említett kamatozó részvényre, melynek jövedelme az egyik ország szemszögéből osztaléknak, míg a másik szemében kamatnak minősülhet. A jövedelmet osztaléknak néző ország mentesíti a jövedelem megszerzőjét az adóztatás alól, míg a másik ország, amely kamatnak hiszi azt levonási jogot biztosít számára a kifizető adóalapjából is.

Ennek az akciólépésnek cél tehát olyan modellegyezményi szabályok, továbbá belföldi ajánlások kidolgozása, melyekkel a hibrid megállapodások és cégformák hatásai semlegesíthetők. A munkaanyag (Neutralise the Effects of Hybrid Mismatch Arrangements, Public Discussion Draft, OECD) 2014. március 19. óta nyilvános, melyre 2014. május 2-ig fogadták az észrevételeket. A konzultációt követően, az OECD 2014. szeptember 18-án adta ki jelentését.

A káros adózási gyakorlat elleni hatékonyabb fellépés (a transzparencia és tartalom szabályainak segítségével)

A jelenlegi nemzetközi adóztatási szabályok jól működnek a bilaterális viszonylatban, azaz két ország között. Azonban ha a globális értékláncban további országok is megjelennek, az egyezményes szabályok kijátszhatóakká válnak. Gondoljunk csak az alacsony adóztatási régiókba telepített telephelyekre, a mesterséges transzferár megállapodásokkal eltérített jövedelmekre vagy más ún. „treaty shopping”-ot eredményező rendszerekre. Ezek globális méreteiről árulkodnak a bevezetőben idézett világszintű külföldi befektetési adatok.

Az egyezményekkel való visszaélések a BEPS-probléma jelentős okozói, ezért az OECD szerint, a hazai és nemzetközi adózási szabályokat egyaránt módosítani kell, hogy azok sokkal inkább szolgálhassák a jövedelem gazdasági tevékenységhez igazodó nemzetközi elosztását. A jövőben a kedvező adózási struktúrák csak a valódi gazdasági tevékenységekhez kapcsolódóan, igazi jelenlét mellett válhatnának elérhetővé.

Az OECD ME 1 cikkéhez fűzött kommentár már jelenleg is tartalmaz bizonyos módszereket és ajánlásokat az egyezményekkel való visszaélések megakadályozására. Ezeken túl, bevezetnének egy információcserére és bejelentésre irányuló kötelezettséget, amely a jövőben feltétele lenne a kedvező adóstruktúra alkalmazásának.

Első feladat a meglévő rendszerek feltérképezése, amely két ütemben valósulna meg. Első lépésként 2014 szeptemberéig megtörténik az OECD tagországok adóstruktúráinak feltárása, amelyet 2015 szeptemberéig a nem OECD országokra is kiterjesztenek. A meglévő rendszerek felülvizsgálatára alapozva 2015. decemberi határidővel tervezik módosítani a káros adóstruktúrák azonosításához szükséges kritériumrendszert, amely végül az ilyen szerkezetek kivezetéséhez, illetve átalakításához vezet majd.

Az egyezményekkel való visszaélések megakadályozása

Bár az egyezmények elsődleges célja, hogy meghatározzák a különböző típusú jövedelmek esetén mely országnak és milyen szintű adóztatási joga lehet, illetve azt, hogy a másik ország a kettős adóztatás elkerülését milyen módon köteles biztosítani; mindez sokszor a szándékok ellenére is az adóztatás hiányához, azaz ún. kettős nem-adóztatáshoz vezetnek. Éppen ezért szükséges azt megerősíteni, hogy az egyezmények célja a jövedelmek egyszeres adóztatásának biztosítása, továbbá erősíteni kell a kettős nem-adóztatási helyzetek ellen ható intézkedéseket.

A cél tehát további olyan modellegyezményi szabályok (bilaterális) és a belföldi szabályozásra vonatkozó ajánlások kidolgozása és általánossá tétele, melyek megakadályozzák az egyezményekkel való visszaélést a kettős nem adóztatási helyzetekben. Ennek határideje 2014 szeptembere, így a munkaanyagot (Tax Treaty Abuse, Public Discussion Draft, OECD) már 2014. március 14-én nyilvánosságra hozták, és melyre 2014. április 9-ig fogadták az észrevételeket. A nyilvános konzultáció 2014. április 15-16-án volt, amelynek eredményeként az OECD 2014. szeptember 17-én hozta nyilvánosságra jelentését.

A transzferár dokumentációs szabályok felülvizsgálata

Az adózók és adóhatóságok információi természetszerűleg asszimetrikusak, azaz a hatóságok kevesebb, elsősorban az adózóktól származó információk alapján dolgoznak. Az egyes országok adóhatóságainak lehetősége sincs az adóalany globális tevékenységének feltérképezésére. A transzferár dokumentációs szabályok országok közötti eltérései tovább nehezíti a hatóságok nemzetközi együttműködését. Ez automatikusan gyengíti a szokásos piaci ár elvének érvényesülését, és lehetőséget biztosít a BEPS-re.

Ezért fontos, hogy az egyes országok adóhatóságai tisztában lehessenek a nemzetközi vállalatcsoport más országokban való működéséhez kapcsolódó legfőbb információkkal, az ott vállalt kockázatokkal, az oda allokált eszközökkel és az ott végzett tevékenységgel. A 2014. szeptember 17-én megjelent OECD jelentés alapján, bevezetik a háromszintű standardizált, nemzetek feletti információkat tartalmazó transzferár adatszolgáltatási kötelezettséget. A multinacionális vállalatoknak minden érintett állam számára adatokat kell majd szolgáltatniuk a globális jövedelem allokációjuk, gazdasági tevékenységük és az egyes országokban fizetett adójukra vonatkozóan, ún. „country-by-country riporting”.

Nemzetközi instrumentumok kidolgozása

Mondhatnánk, hogy mindez szép és jó, de lényegében nem más, mint csupán „sok hűhó a semmiért”. A felsorolt intézkedési tervek alkalmazhatóságának és ezáltal sikerének nagy része ugyanis attól függ, hogy miként vezetik majd be őket. Azok a szabályok, melyek csupán egy ország jogszabályának módosítását igénylik, még csak-csak megvalósíthatóak, de vajon mi lesz a kétoldalú egyezmények módosítását igénylő új szabályokkal?

Az OECD erre is gondol, éppen ezért egy olyan nemzetközi szerződés kidolgozásán munkálkodnak, amelyhez csatlakozva az aláíró országok egymás közötti egyezményei automatikusan módosulhatnak, illetve feltételezhető, hogy a csatlakozó országok a belföldi szabályokra vonatkozó ajánlások hazai jogrendbe való átültetésére is kötelezettséget vállalnak majd. Hogy kik lesznek az aláíró országok? A G20-ak minden bizonnyal, továbbá azok, akik velük szoros gazdasági kapcsolatban vannak, illetve abban szeretnének lenni, vagy éppen maradni – elég, ha csak az információcserével kapcsolatos szerződéskötések egyre terjedő dinamikájára és a mögöttes nemzetközi nyomásgyakorlásra gondolunk. Mindenesetre, a nemzetközi együttműködést segítő instrumentumok kidolgozása is folyamatos, az első javaslatokat az OECD 2014. szeptember 18-án megjelent jelentése tartalmazza.