Április 21-éig azoknak is van lehetőségük adóalapjuk csökkentésére, akik nem felelnek meg a behajthatatlan követelések adóalapjának utólagos csökkentésére vonatkozó a január 1-jétől hatályba lépő szabályoknak. Mivel bizonyos iparágakban a korábbi körbetartozások jelentős terhet jelentenek, és a mostani helyzet még tovább mélyíti a nehézségeket, érdemes legalább a behajthatatlan követelések áfa-visszatérítésével mérsékelni a veszteségeket. Akik pedig eleve beleférnek a behajthatatlan áfa visszaigénylésével kapcsolatos általános szabályokba, ott akár gyors cash flow könnyítést is hozhatnak a visszaigénylések.

A cikk első részében az általános szabályokkal foglalkozunk, de azoknak, akik e szigorú követelményeknek nem felelnek meg, mindenképpen érdemes a második részben részletesen bemutatott speciális szabályokat is megismerni!

Behajthatatlan követelésnek minősül a termékértékesítés, szolgáltatásnyújtás alapján keletkezett, követelésként fennálló ellenérték egészének vagy részének adót is tartalmazó összege. Fontos, hogy az alábbi okok valamelyike alapján számolja el a számla kiállítója, és ezt így is tartsa nyilván:

- a követelésre az adós ellen vezetett végrehajtás során nincs fedezet, vagy a talált fedezet csak részben fedezi,

- a követelést a hitelező a csődeljárás, a felszámolási eljárás, az önkormányzatok adósságrendezési eljárása során egyezségi megállapodás keretében elengedte,

- a követelésre a felszámoló által adott írásbeli igazolás (nyilatkozat) szerint nincs fedezet, feltéve, hogy a felszámolás kezdő időpontja óta legalább 2 év telt el,

- a követelésre a felszámolás, az adósságrendezési eljárás befejezésekor vagyonfelosztási javaslat szerinti értékben átvett eszköz nem nyújt fedezetet.

Az adóalap behajthatatlan követelés jogcímén történő utólagos csökkentésére önellenőrzés keretében kerülhet sor, ám csak a jogszabályban meghatározott feltételek együttes fennállása esetén.

A behajthatatlan követeléshez kapcsolódó áfa-visszaigénylés típusai és lépései

Hagyományos módszer

Az adóalap-csökkentés az új szabályok szerint önellenőrzés keretében valósítható meg és elszámolása eladói oldalon érinti az adóalanyt és másik oldalról annak partnerét, az adóalany vevőt is.

1. Első lépés

Először mérlegelni kell, hogy az adott követelés megfelel-e a behajthatatlan követelés fogalmának. Az általános forgalmi adózás rendszerében nem a számviteli törvény szerinti definíciót használjuk. Az Áfatörvény ugyan számvitelre épülő, de saját definíciót alkalmaz. Lényegében csak akkor nyílhat lehetőség adóalap-csökkentésre behajthatatlan követelés a jogcímén, ha már nyilvánvaló, hogy a követelés nem fog megtérülni, vagyis véglegesen behajthatatlanná vált.

A fentieken túl további feltételeknek is meg kell felelniük a behajthatatlan követeléseknek:

- Az adóalap és így az áfa-visszaigénylés alapja csak eredeti követelés lehet, az adóalap-csökkentés lehetőségével élni kívánó adóalany által teljesített ügyletnek kell lennie. Ez kizárja a mástól megvásárolt követeléseket a körből.

- Az adóalap-csökkentés csak az Áfatörvény szerinti termékértékesítésből, szolgáltatásnyújtásból fakadó követelésekre lehetséges, például elszámolási kötelezettséggel átvett pénzösszeg meg nem fizetésére nem érvényesíthető.

- Az adóalapját csökkenteni kívánó adóalanynak a kérdéses összeget behajthatatlan követelésként kell bevezetnie az áfanyilvántartásába.

- Fordított adózás alá eső ügyletek esetében nem alkalmazható a rendelkezés.

- Fennálló követelésnek kell lenni, azaz ha az eredeti követelést megszüntette például egy értékesítés, akkor nem lehet az adóalapot csökkenteni.

2. Második lépés

Össze kell gyűjteni az adott behajtási eljárásról szóló dokumentumokat, melyeket az önellenőrzés jóváhagyásakor az adóhatóság is ellenőrizni fog.

Ezek lehetnek:

- a nemleges foglalási jegyzőkönyv,

- az eljárást vezető bíróság által végzéssel jóváhagyott, e törvényekben foglalt követelményeknek megfelelő egyezségi megállapodás,

- a felszámoló igazolása, nyilatkozata,

E feltétel teljesüléséhez fontos az is, hogy a folyamatban levő felszámolási eljárás kezdő időpontjától – felszámolást elrendelő jogerős végzés Cégközlöny honlapján történő közzétételének napjától – legalább 2 év teljen el.

- az eljárás befejezéséről, a vagyonfelosztásról rendelkező iratok.

A behajthatatlan követelés áfa-visszatérítéséhez szükséges a behajthatatlanság végleges voltának igazolása, és annak a ténynek a bizonyítása, hogy az adóalany mindent megtett a követelés behajtása érdekében.

3. Harmadik lépés

Meg kell vizsgálni, hogy megfelel-e, eleget tud-e tenni az adóalany az adóalap-csökkentéssel összefüggésben támasztott, áfatörvényben előírt további feltételeknek.

- Az adósnak és a hitelezőnek független feleknek kell lenniük. Nemcsak a kapcsolt vállalatok, hanem azok sem csökkenthetik adóalapjukat, akik között névre szóló tulajdonosi (tagsági) jogviszony áll fenn, vagy az egyik fél a másik félnek vezető tisztségviselője, felügyelőbizottsági tagja, vagy közöttük munkaviszony vagy azzal egyenértékű jogviszony áll fenn, illetve egymás, vagy a felsoroltak közeli hozzátartozói. Nincs mód adóalap-csökkentésre, ha a felek jelenleg már független felek, de a korábbiakban (akár a teljesítés időpontjában vagy azt követően) egymással az előzőekben felsorolt jogviszonyok valamelyikében álltak.

- A hitelezőnek az adóst előzetesen írásban értesítenie kell arról, hogy behajthatatlan követelés jogcímén módosítani kívánja az adóalapját, kivéve, ha a partner jogutód nélkül megszűnt. Ezt megfelelően dokumentálni is kell pl. postai feladóvevénnyel, hasznos lehet az ajánlott feladás.

A partneri értesítés kötelező tartalma a következő:

- behajthatatlan követelésként történő elszámolás oka, könyvelése indoka (csak az áfatörvény értelmező rendelkezései között nevesített okok valamelyike fogadható el);

- a számla sorszáma, amely az adóalap-csökkentéssel érintett termékértékesítést, szolgáltatásnyújtást tartalmazza;

- a behajthatatlan követelés összege, amelyet meg kell bontani ellenérték (részellenérték), valamint az arra jutó adó összegére;

- az adóalap-csökkentést elszámolni kívánó adóalanynak kifejezetten nyilatkoznia kell az értesítésben arról, hogy a megjelölt ellenérték adót nem tartalmazó összegével az adó alapját utólag csökkenti.

Az értesítés alapján az adóalap-csökkentést elszámoló adóalany adós partnerének csökkentenie kell a levonható adóját az általa teljesen vagy részlegesen ki nem fizetett ügyletre tekintettel.

- Az adóalap-csökkentést elszámolni készülő adóalany nem áll és az eredeti ügylet idején sem állt csőd-, felszámolási, vagy kényszertörlési eljárás hatálya alatt. A végelszámolási eljárás ugyanakkor nem zárja ki a behajthatatlan követelésre alapozott adóalap-csökkentést.

- Az adós sem állt az ügylet idején csőd-, és felszámolási vagy kényszertörlési eljárás hatálya alatt, nem szerepelt az ügylet időpontjában és az előző évben a nagy összegű adóhiánnyal vagy a nagy összegű adótartozással rendelkezők adatbázisában,

- továbbá adószáma nem volt a teljesítés időpontjában törölve,

- és az adóhatóság az ügylet időpontjáig nem adott tájékoztatást a hitelező részére arról, hogy az adós megkerüli adókötelezettségének teljesítését.

Az adószám a NAV honlapján elérhető adatbázisban ellenőrizhető, melyet célszerű a szerződés megkötésekor megtenni. Bár az adóhatóság adatbázisa a törölt adószámokról naponta frissül, így visszamenőlegesen nem lehet keresni benn, az Igazságügyi Minisztérium által üzemeltetett Cégszolgálati lekérdező felületen (https://www.e-cegjegyzek.hu) ez az információ elérhető. A nagy összegű adóhiánnyal vagy a nagy összegű adótartozással rendelkezők lekérdezhető adatbázisát a NAV a honlapján fogja elérhetővé tenni 2015. január 1-jére visszamenőleg. A „megelőző egy év” alatt 365 napot kell érteni, az áfa szerinti teljesítés időpontjához képest.

- A behajthatatlan követelésként történő elszámolás alapjául szolgáló termékértékesítés, szolgáltatásnyújtás ellenértéke megtérítésének esedékessége óta legalább egy év eltelt és más módon nem térült és térül meg. Ha az adóalany számára például kezességvállalás, bankgarancia vagy biztosítás révén megtérül, megtérülhet a követelés, azaz, ha a követelés bármilyen mértékben biztosítással fedezett, akkor az utólagos adóalap-csökkentés köréből eleve ki van zárva.

- Értelemszerűen nem lehetséges az adóalap-csökkentés abban az esetben sem, ha a teljesítés után az adóalany az általános forgalmi adót nem vallotta be és fizette meg a költségvetés felé.

- Csak adóalany vevőkkel bonyolított ügyletekkel kapcsolatos adóalap-csökkentésre van lehetőség, tehát magánszemélyekkel szemben fennálló követelésekre nem lehet alkalmazni.

- Az adócsökkentés érvényesítésre csak a követelés elévülésén belül van lehetőség.

Az összes feltételnek együttesen teljesülnie kell ahhoz, hogy az adóalap-csökkentés megvalósulhasson.

4. Negyedik lépés

Az adóalap-csökkentés elszámolásához, bevallásához, nyilatkozat teljesítéséhez a következőket kell megtenni:

- Értesíteni kell a partnert; de nincs szükség a számlahelyesbítésére vagy érvénytelenítésére.

- Önellenőrzést kell végre hajtani.

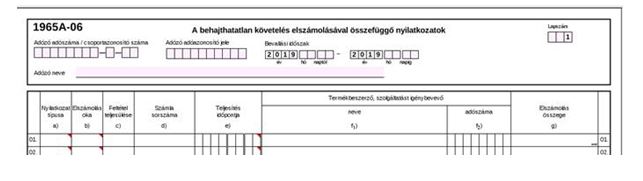

- A bevallással egyidejűleg nyilatkozatokat kell tenni a NAV felé, az adott évre rendszeresített áfabevallás keretében.

- a behajthatatlan követelésként történő elszámolás okáról,

- az érintett ügyletről kiállított számla sorszámáról,

- az adóalap-csökkentés összegéről,

- a termékbeszerző, szolgáltatás igénybevevő nevéről, adószámáról, valamint arról,

- hogy az ügylet ellenértéke más módon nem térült meg számára.

A nyomtatvány formája a következő:

Teendők, ha utóbb, az adóalap-csökkentés elszámolását követően a vevő mégis fizet

- Ismételt önellenőrzést és ennek keretében adóalap-növelést (a csökkentett adóalap visszarendezését) kell elvégezni.

- Ezt is nyilatkozattétellel kell kísérni, amelyen a beszerző partnere nevét, adószámát és a megtérített ellenérték, részellenérték adóval csökkentett összegét kell feltüntetni.

A levonható adó korrekciója a vevő oldalán

- A partneri értesítés hatására a másik oldalon, a vevőnél, vagyis a nem fizető adóalanynál az ügylethez kapcsolódóan eredetileg levonható adót is ki kell igazítani.

- A partner (a vevő) az eredetileg levonható előzetesen felszámított adónak a csökkenését ebben az esetben – fizetendő adót növelő tételként – az adóalap-csökkentést érintően kapott értesítés időpontját tartalmazó adó-megállapítási időszakban köteles bevallani.

- A partner (a vevő) e különbözet elszámolásakor köteles a bevallással egyidejűleg az erre a célra rendszeresített nyomtatványon, az áfabevallásban, annak erre szolgáló nyomtatvány-részében nyilatkozni a különbözet összegéről, valamint az ügyletet teljesítő adóalany nevéről és adószámáról, aki (amely) e különbözet alapjául szolgáló, behajthatatlan követelés címén az adóalap-csökkentést elszámolta.

- Ha később a vevő a behajthatatlan követelésként elszámolt ellenértéket akár részben, akár egészben, utólag mégis megtéríti az értékesítést teljesítő félnek, akkor ez számára (vevőként) is maga után vonja az adózásbeli következmények érvényesítését. Azaz ekkor a levonható előzetesen felszámított adó utólagos csökkenése miatt fizetendő adó elszámolását tartalmazó adóbevallást önellenőrzés keretében helyesbíti és az áfát visszacsökkentheti.

A rendhagyó módszer: speciális áfa visszatérítési eljárás

Lehetőség van különös eljárás keretében a Nemzeti Adó- és Vámhivatal területileg illetékes szervéhez kérelmet előterjeszteni, és közvetlenül a közösségi jogra való hivatkozással érvényesíteni az igényt.

Ezt a kérelmet elvileg 2020. április 21-ig lehet benyújtani, de a 2020. január 1-jén hatályba lépő új szabályok megzavarhatják e lehetőség alkalmazását. Ha valaki lecsúszott a 2019. december 31-ig dátum előtti beadásról, ha nem felel meg az új szabályoknak, érdemes lehet mégis próbálkozni ezzel.

A különös eljárási kérelmek kapcsán az adóhatóság önálló eljárás keretében intézkedik, és bár a jogszabályból nehezen vezethető le, a gyakorlatban korábbi tapasztalatok szerint a kérelem elutasítása esetén nem szab ki adóbírságot.

Ilyen speciális kérelmet érdemes előterjeszteni azokban az esetekben,

- ha a követelés nem felel meg az újonnan bevezetett jogszabályi rendelkezésekben foglalt feltételeknek pl.

- Ha a számlakibocsátó és a számlabefogadó kapcsolt vállalkozás a fentiekben bemutatott tág értelemben.

- Ha a behajthatatlanság 2020-tól hatályos fogalmának nem felel meg a követelés (pl. még nem telt el 2 év a felszámolás megindításától vagy egyéb, a törvényben meghatározott ok nem áll fenn).

- Ha esetleg magánszemély felé áll fenn a követelés, 2020-tól ugyanis csak adóalany felé fennálló követelés áfája kérhető vissza.

- Ha engedményezték a követelést vagy biztosított követelésről van szó, 2020-tól ugyanis bármilyen kicsi engedményezési díj, biztosítói megtérülés a teljes követelést kizárja az adóalap-csökkentésből.

- Ha az adós már az eredeti teljesítési időpontban is problémás volt (például szerepelt a jelentős összegű adótartozással rendelkezők listáján vagy csődeljárás vagy felszámolási eljárás alatt állt).

- ha a követelés túl régi, azaz 2015 előtti az eredeti követelés teljesítésének időpontja, ezért az átmeneti szabályban biztosított önellenőrzési opció már nem érvényes rá; ilyenek lehetnek, ha

- Az ügylet teljesítési időpontja és a behajthatatlanság jogcímének megállapításának időpontja adójogi elévülésen belül van.

- Az ügylet teljesítési időpontja elévülésen túli, de a behajthatatlanság jogcíme megállapításának időpontja elévülési időn belül van.

- Az ügylet teljesítési időpontja és a behajthatatlanság jogcíme megállapításának időpontja is túl van az elévülési időn; azonban Magyarország EU-s csatlakozási időpontjáig 2004. május 1-jéig visszamenőleg a közösségi jog közvetlenül is hivatkozható.

Nincs teljesen veszve tehát az az ügy sem, amely az új jogszabályi feltételek miatt még most sem visszaigényelhető. A speciális kérelem még áprilisig benyújtható. Természetesen a bizonyításra itt is fel kell készülni a NAV előtt.

Látható tehát, hogy a behajthatatlan követelések áfa-visszatérítésére vonatkozó új jogintézmény immár jobban illeszkedik az uniós elvárásokhoz, ám kétség kívül jelentős adminisztrációs terheket és a biztos adóellenőrzés következményét rója a lehetőséggel élni kívánó adóalanyokra. Bizonyos iparágakban azonban, ahol a körbe tartozás még most is jelentős, érdemes akár visszamenőlegesen is foglalkozni a témával, hogy a behajthatatlanságból fakadó veszteségeket, legalább azok áfájának visszatérítésével mérsékeljék.

A behajthatatlan követelések áfa-visszaigénylésének uniós háttere

Az eredeti, részletes szakmai cikk az Áfa-Kalauzban jelent meg.