Az augusztusban bevezetett reklámadó először a médiaszereplők körében okozott fejtörést, hiszen az adókötelezettség elsősorban a reklámok közzétevőinél (médiaszolgáltatóknál, sajtótermékek kiadóinál, szabadtéri reklámhordozón, nyomtatott anyagon, járművön, ingatlanon reklámozóknál és az internetes reklám közzétevőknél) jelentkezik. Beleértve azokat a vállalkozásokat is, akik saját maguk készítenek, terjesztenek reklámanyagokat (pl. szórólapokat, reklámújságokat, reklámajándékokat) és/vagy helyeznek el saját felületeiken reklámcélú marketing eszközöket. Ők a reklámadó elsődleges kötelezettjei.

A gyakorlat azonban rámutat arra, hogy a reklámadóval kapcsolatos legkellemetlenebb feladat talán a nyilatkozatok begyűjtése, amely a megrendelőket terheli, beleértve a másodlagos/megrendelői reklámadó alanyokat és az ő megrendelőiket is.

A reklámadó másodlagos adókötelezettjei azok a cégek, melyek összesített havi reklámköltése eléri a 2,5 millió Ft-ot, és nem rendelkeznek az adófizetésre elsődlegesen kötelezettek nyilatkozataival arról, hogy azok bevallják, és befizetik az adót, vagy arra egyébként nem kötelezettek. A reklámadó elsődleges/közzétevői alanyának ugyanis a megrendelői felé nyilatkozatot kell adnia, függetlenül attól, hogy reklámbevételei és saját célú reklámozásával kapcsolatos költségei alapján adófizetésre és bevallásra ténylegesen kötelezett-e. Nyilatkozat hiányában a megrendelőnek, mint másodlagos adókötelezettnek kell megfizetni a reklámadót, melynek mértéke 20%.

A másodlagos reklámadó kötelezettség a közvetlen megrendelőtől ugyan nem kerülhet át a további megrendelők felé, de a reklám közzétételével kapcsolatban elszámolt költség (a közzétevőnek vagy a közzétételben közreműködőnek fizetett ellenérték) a reklámadó alanyának nyilatkozata hiányában nem minősül a vállalkozási tevékenység érdekében felmerült költségnek, így a társasági adóban adóalap növelő tétel lesz. Mivel a társasági adóalap növelést a 2,5 milliós havi korláttól függetlenül is alkalmazni kell, a nyilatkozattal nem rendelkező cégek reklámköltéseit 10% vagy 19%-os mértékű társasági adó is kísérheti. A nyilatkozatokat tehát minden esetben be kell szerezni!

De vajon ki nyilatkozzon, hogyan és kinek?

Nézzük ezt meg egy összetett, éppen ezért az életet híven tükröző, példa segítségével!

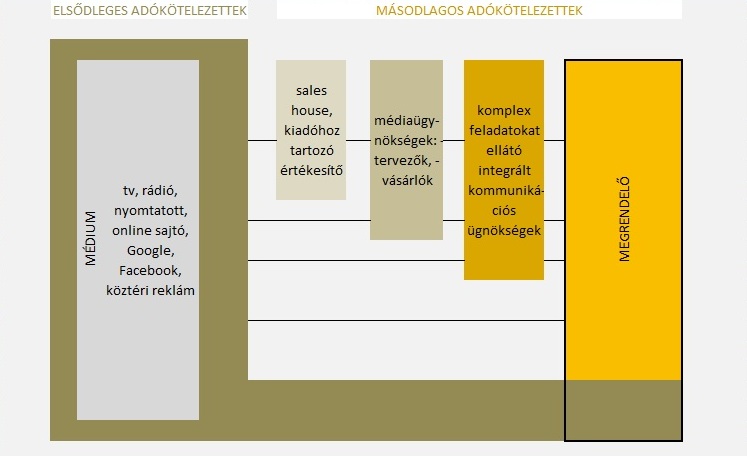

Egy vállalkozás kommunikációs ügynökséget bíz meg éves PR, marketing és reklám feladatainak lebonyolításával. Az ügynökség bizonyos feladatokra közvetlenül szerződik a médiumokkal (pl. sajtómegjelenések szervezése). Más feladatokkal azonban médiatervező, -vásárló ügynökséghez fordul a reklámok elhelyezése érdekében (pl. internetes és tv/rádió reklámmegjelenések). Ráadásul a tv reklámok esetben a médiavásárló ügynökség sem közvetlenül az adott médiummal, hanem annak külön vállalkozásban működő értékesítő cégével lép kapcsolatba. Végül az is elképzelhető, hogy a megrendelő pl. köztéri reklámhirdetéseit maga rendeli meg közvetlenül (például az általa bérelt ingatlan homlokzatán elhelyezett poszterek esetében).

A reklámadó törvény szerint a nyilatkozattételi kötelezettség csupán az elsődleges kötelezetteket, azaz a közzétevőket terheli. Példánkban ők a médiumok: tv, rádió, nyomtatott, online sajtó, Google, Facebook, köztéri reklámközzétevők. A törvény erejénél fogva nekik mindenképpen nyilatkozniuk kellene.

A „sales house”, azaz a közzétevővel számviteli törvény szerinti kapcsolt viszonyban álló reklámértékesítő ügynökség helyzete speciális. Ő nem, mint megrendelő kerül a képbe, hanem megintcsak a törvény erejénél fogva nyereségét az elsődleges adóalanynál, azaz a közzétevő adóalapjába (500 milliós határ) kell beszámítani.

A reklámadó szerinti másodlagos/megrendelői adókötelezett mindig csak a közvetlen megrendelő lehet, azonban az ő személye a felvázolt láncolaton belül változhat.

Az ábrán lentről felfelé haladva:

- a köztéri reklámhirdetéseket közvetlenül megrendelő hirdető;

- a sajtómegjelenéseket szervező kommunikációs ügynökség

- az internetes és tv/rádió reklámmegjelenéseket bonyolító médiatervező, -vásárló ügynökség lesznek a reklámadó másodlagos kötelezettjei.

Azaz nyilatkozat hiányában náluk jelentkezik a 20%-os reklámadó fizetési és a havi bevallási kötelezettség, a nyilatkozattal le nem fedett tételek összesített havi 2,5 millió Ft-ot meghaladó része után.

A további megrendelőknek, ha vannak, pedig azért szükséges beszerezniük a nyilatkozatokat, hogy a társasági adóalap növelési kötelezettség alól mentesülhessenek.

Ugyanakkor a reklámadóról szóló törvény csupán a közzétevőknek/elsődleges adóalanyoknak írja elő, hogy megrendelőik felé nyilatkozatot adjanak ki. A társasági adóról szóló törvényt ugyan értelmezhetnénk úgy – és a valóságban ezt nem is lehet teljes mértékben kizárni – hogy az külön nyilatkoztatási kötelezettséget ír elő a közzétevőknek (ez megegyezik a reklámadó szabályaival) és a közzétételben közreműködőknek (ez túlmutatna a reklámadó törvény szerinti nyilatkozatokon). A hatóságok álláspontja szerint azonban, nem erről van szó. E szerint elég mindössze a közzétevők (példánkban ők a médiumok: tv, rádió, nyomtatott, online sajtó, Google, Facebook, köztéri reklámközzétevők) nyilatkozatát minden, a reklám megrendelői láncolatban szereplő félnek legalább másolatban beszereznie annak érdekében, hogy a társasági adó hatásokat ki lehessen küszöbölni. A gyakorlatban ez szinte csak úgy lehetséges, ha a köztes megrendelők a láncon végig adják a közzétevői nyilatkozatokat. Ez azonban a számtalan szereplővel kapcsolatban álló médiaügynökségek esetében szintén nehéz feladat lesz.

Ráadásul, ha a közzétevők – egyébként a reklámadó törvényben adott lehetőséggel élve – nyilatkozataikat a számlájukon, vagy szerződéseikben tűntetik fel, akkor annak továbbítása mindenképpen aggályokat vet fel; ezért javasolt a külön nyilatkozatlevelek használata.

Tehát a fentieket összefoglalva a megrendelői láncolat minden szereplőjének – a másodlagos kötelezettől egészen a megrendelőig – rendelkeznie kell a közzétevő nyilatkozatával. Ugyanakkor sajnos ezzel még nem tisztáztunk minden értelmezési nehézséget a nyilatkozatokkal és a reklámköltségek társasági adóalapra tett hatásával kapcsolatban. Ezeket hamarosan megjelenő cikkünkben fogjuk tovább boncolgatni.